感觉何老师讲这块是不是有点问题,是不是通过市值权重正向得到各个资产的E(r),然后做反向优化时应该根据投资者的landa来加入得到合理的权重,才是反向优化的原理呢?

lynn_品职助教 · 2023年11月15日

嗨,爱思考的PZer你好:

那岂不是权重由输入到输出都是一样,那还优化干嘛,应该输入和输出不一样才有优化的意义吧初

看上去是这样的哈,但其实市值权重和我们最终算出来的权重是不一样的,

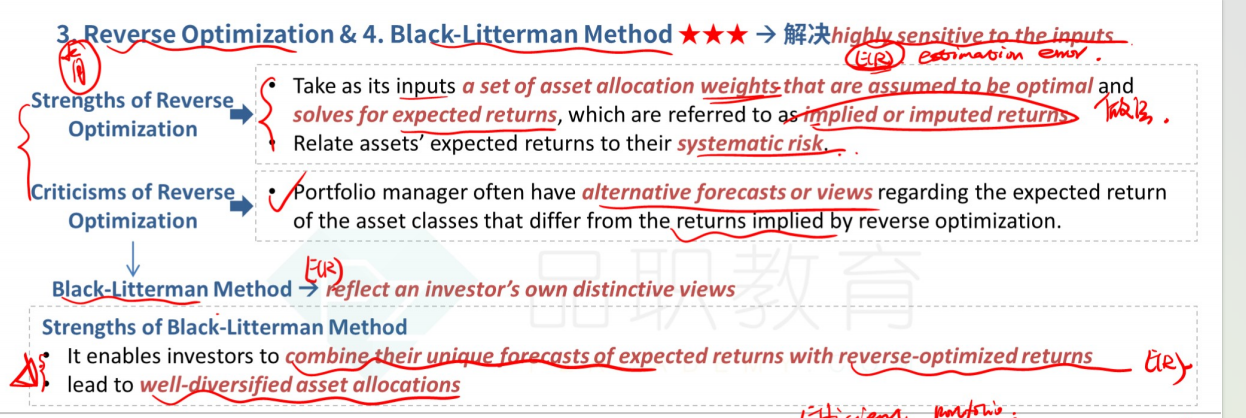

正向MVO需要的输入变量分别是历史数据估计得出的E(R)、standard deviations、以及pair-wise correlations。答案中提到的covariances that are forecasted using historical data包含了standard deviations、以及pair-wise correlations。

MVO方法用的是historical data,reverse optimization方法用的是 implied returns 。

正向MVO输入变量E(r), σ, ρ,给定公式 U= E(R) – 0.005 λσ2,交给电脑去做 U的最大化求解。

reverse optimization第一步是根据市场组合基金的权重反求出暗含的E(r),简单说就是以市值权重作为输入变量,然后得到implied return。第二步跟MVO的过程是一样的,根据第一步求出的E(r)和历史统计得来的标准差和correlation进行正向最优化。

权重是用来算E(r)的,到了第二步还是和正向MVO一样。

其实就是把 implied returns替换了历史的E(r),同学如果自己操作一遍反向MVO就会发现权重并不一样,这里同学可以暂时记一下结论,等考完可以继续跟着李老师金融实务的课程学习,亲自跑一遍程序得出结论。

----------------------------------------------加油吧,让我们一起遇见更好的自己!

lynn_品职助教 · 2023年11月14日

嗨,从没放弃的小努力你好:

感觉何老师讲这块是不是有点问题,是不是通过市值权重正向得到各个资产的E(r),然后做反向优化时应该根据投资者的landa来加入得到合理的权重,才是反向优化的原理呢?

同学的理解不完整,是通过市值得到E(r),但不是根据λ来做后续的。

反向最优化过程是以市值权重作为输入变量,再加上从历史数据中估计得到的ρ和σ,得到当前市场的implied return,也就是E(R),旨在解决MVO中用历史数据估计得出的E(R)不靠谱的问题。

第一步是根据市场组合基金的权重反求出暗含的E(r),简单说就是以市值权重作为输入变量,然后得到implied return。

第二步跟MVO的过程是一样的,根据第一步求出的E(r)和历史统计得来的标准差和correlation进行正向最优化。

BL模型是在reverse MVO的基础上发展,运用贝叶斯方法来组成一个混合模型,具体的数学过程较为复杂,但它调整幅度并没有很大,仍然保留了reverse MVO分散化的优点,它最大的改进是加入了经理自己的观点。

----------------------------------------------就算太阳没有迎着我们而来,我们正在朝着它而去,加油!