第八章 思维导图第三张

V ,管理ESG组合的风险收益动态

利用最优化和esg结束之间的权衡有两个结论,难道不冲突吗?请问怎么理解呢

限制越大超额回报越小;

ESG整合可以提高组合风险收益状况

净净_品职助教 · 2023年11月05日

嗨,努力学习的PZer你好:

组合最优化和ESG约束之间的权衡提到的是下面这个截图,首先给同学讲解一下这个图

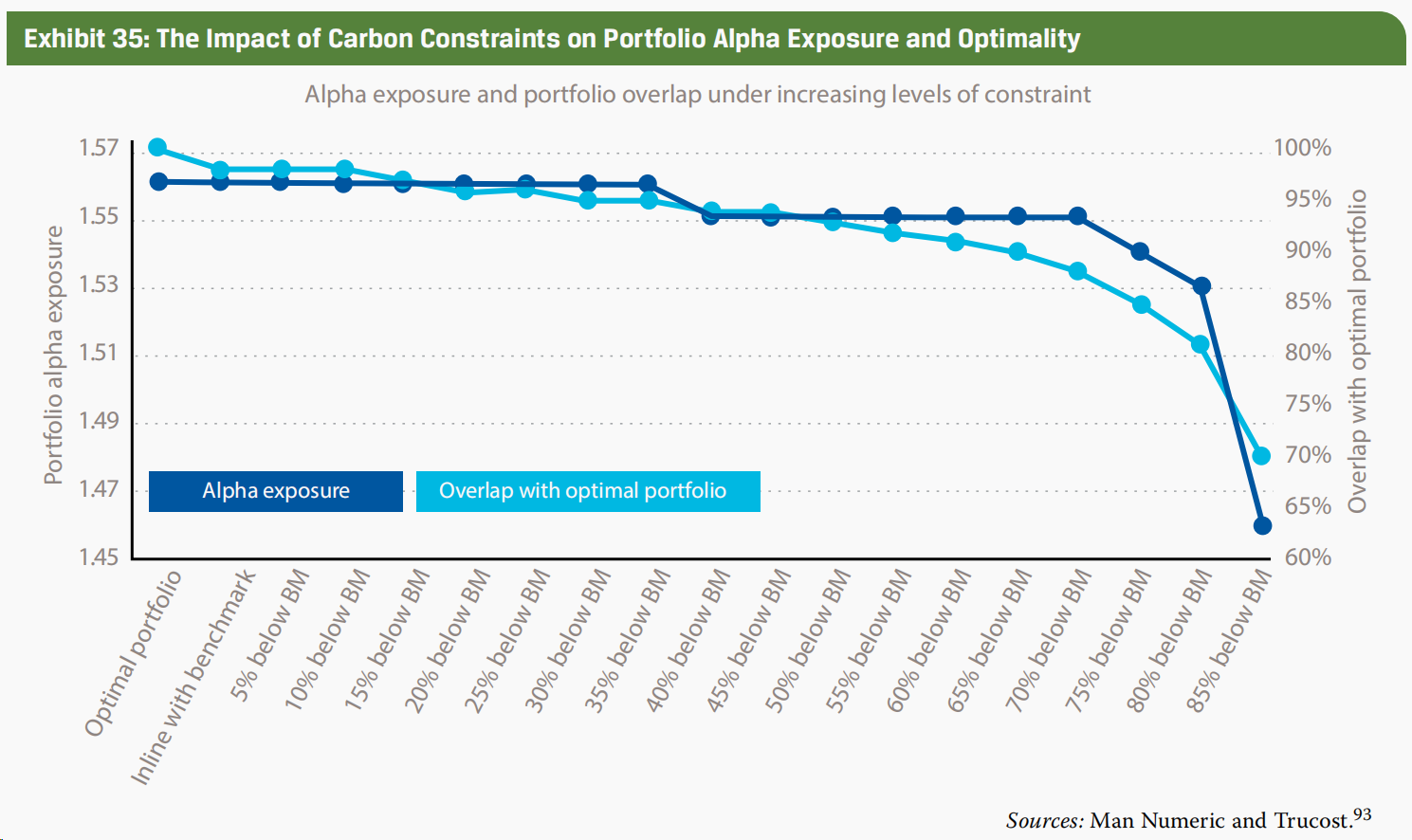

图35说明了在不同碳排放限制下,投资组合Alpha暴露和与最优投资组合的重合度之间的关系。在这里,Alpha暴露指的是投资组合相对于市场基准能够产生超额回报的能力,而与最优投资组合的重合度指的是该投资组合与没有任何碳排放限制的最优投资组合的相似程度。

从图中可以看出,随着对投资组合碳排放限制的加强(X轴的限制百分比增大),投资组合与最优投资组合的重合度明显下降,尤其是在限制超过65%时,重合度急剧减少。这意味着,强制的碳排放限制会导致投资组合的构成越来越偏离没有碳排放限制时的最优状态。虽然Alpha暴露在开始阶段保持稳定,但在强制碳排放限制的高级别时,我们可以预见Alpha暴露可能会降低,因为投资选择变得有限,难以实现与未受限制时同等水平的超额回报。

接下来解释这个看似矛盾的地方:

虽然ESG整合被视为一个潜在的增强风险和回报的因素,但是从展示图35中,我们可以看出,在实施较高水平的碳排放限制后,超额回报(Alpha)的暴露可能会降低。这似乎表明,在某些情况下,ESG整合可能会对投资组合的性能产生负面影响。

----------------------------------------------努力的时光都是限量版,加油!

kathy006 · 2024年01月26日

请问最初基准线以下35%以内, Alpha暴露保持稳定,为什么同期与最优投资组合的重合度不是100%?

净净_品职助教 · 2024年01月26日

嗨,从没放弃的小努力你好:

在投资管理中,"Alpha exposure"和"Overlap with optimal portfolio"是两个不同的概念。Alpha exposure表示的是投资组合相对于基准(benchmark,简称BM)的超额回报潜力。Overlap with optimal portfolio则指的是当前投资组合与被认为是最优投资组合的重合度。

在图表中,当碳排放约束在基准线以下35%以内时,Alpha暴露保持相对稳定。这意味着即便在一定程度的碳排放约束下,投资组合依然有能力超越基准产生额外的回报。

然而,与最优投资组合的重合度并不是100%,可能是因为即使在较小的碳排放约束下,最优投资组合也会因为这些约束而有所调整。最优投资组合是在没有任何约束或者在其他特定条件下定义的,通常是风险/回报特性最优化的组合。但是,一旦加入碳排放等额外条件,即使是小的约束也可能导致需要重新调整组合以适应这些新的限制,从而导致与原来的最优投资组合有所不同。

举个例子说明:

假设我们有一个投资组合,该投资组合在没有任何碳排放约束的情况下是最优的。在这个最优组合中,我们投资了以下四种资产:

在没有碳排放约束的情况下,这四种资产的组合提供了最佳的风险和回报平衡。这个组合可能是根据某种量化模型计算出的Alpha最大化,同时控制风险的组合。

现在,如果引入了碳排放约束,假设我们的目标是将投资组合的碳足迹降低35%。为了达到这个目标,我们可能需要减少对高碳排放公司的投资(如资产A),并增加对低碳排放或碳中和公司的投资(如资产B)。调整后的投资组合可能如下:

这样调整后的投资组合在控制碳排放的同时,仍要维持高Alpha暴露,即寻求超过基准的回报。但是,由于调整了资产的配置(尤其是资产A和B的比例调整),这个新组合与原始的最优投资组合在构成上不再完全相同,因此与最优投资组合的重合度下降。

----------------------------------------------就算太阳没有迎着我们而来,我们正在朝着它而去,加油!

kathy006 · 2024年01月26日

非常感谢