Hi 您好,

关于指数和Beta的关系,我是不是可以这样理解, 老师说不同的风险因子,我们可以起名是不同的Beta,然后都可以有自己的指数,比如size指数,就是Rf+Beta F(size) = Rp 我想问一下针对某一个风险因子的指数,是说在这个指数里面的所有产品,如果被动投资的话,就避免了这个指数的风险吗?我不太知道这个应该怎么理解。感谢解答。

我之前没有学过财务相关知识,麻烦了。

净净_品职助教 · 2023年09月15日

嗨,从没放弃的小努力你好:

你提到的这种认知不同是非常常见的,这与“风险”和“暴露度”这两个词的理解有关。

首先,当我们谈论一个公司在某个因子上的“暴露度”时,我们实际上是在谈论该公司与这个因子的关联程度,而不是它在市场上的绝对表现。例如,当我们说一个公司在ESG(环境、社会和治理)上有高暴露度时,我们是指该公司在ESG实践上表现得很好。

然而,“风险因子”的概念确实与投资风险有关。风险是指某种情况下的不确定性或预期收益的变动性。如果一个公司高度暴露于某个风险因子,那么该因子的变化可能会对公司的股价产生更大的影响。但这种影响可以是正面的,也可以是负面的。

以ESG为例:如果市场普遍认为ESG表现良好的公司未来可能会有更好的财务表现或更低的法规风险,那么ESG表现好的公司的股价可能会上涨。在这种情况下,高度暴露于ESG因子的公司可能会比其他公司表现得更好。但相反,如果市场认为ESG因子并不重要,那么高度暴露于这一因子的公司可能不会得到额外的回报。

所以,“暴露度”本身并不意味着好或坏,而是说明了公司与某个特定因子的关联程度。而这个因子如何影响公司的表现取决于市场对这个因子的看法。

----------------------------------------------

加油吧,让我们一起遇见更好的自己!

Chen1917 · 2023年09月15日

啊,我完全理解了。就是说这个暴露度是指和这个风险因子的关联性,并不是具有指向性。而这个指向性,也其实是大家根据这个情况附加到风险因子上面的,也会随着时间的变化而变化。

净净_品职助教 · 2023年09月14日

嗨,从没放弃的小努力你好:

你的理解是正确的。当你根据某个特定的因子(比如ESG)为股票排序并创建一个投资指数时,你实际上是在对这个特定因子的暴露度进行排序。这意味着该指数中的股票代表了在该因子上的不同暴露程度。

让我们深入探讨下你的问题:

简而言之,当你投资于一个基于特定因子的指数时,你的投资组合将受到这个因子的影响,这意味着你接受了这个因子的风险,并期望获得与之相关的收益。

----------------------------------------------

努力的时光都是限量版,加油!

Chen1917 · 2023年09月15日

非常感谢净净。现在我已经基本上了解了。 就是有一个和我的常识是相反的,我以为越暴露于这个风险因子就是表现的越差,可是我听您的解释是,越暴露于这个风险因子,实际上是表现得越高,受影响越小?

净净_品职助教 · 2023年09月13日

嗨,从没放弃的小努力你好:

构建一个基于特定风险因子的指数需要考虑多个步骤。以下是一个简化的步骤清单,用于构建基于风险因子的指数股票产品:

3.样本选择:

4, 构建风险因子暴露度量(exposure):

5.组合构建:

6.实施策略和监控:

7.考虑交易成本和其他限制:

8.宣传和销售:

不同的投资机构和研究者在构建风险因子策略时会有所不同,但上述步骤提供了一个大致的框架。最重要的是,要确保策略是基于深入的研究,并且与投资者的目标和风险承受能力相一致。

----------------------------------------------

努力的时光都是限量版,加油!

Chen1917 · 2023年09月13日

非常感谢您的耐心。我想问一下,比如计算每只股票的暴露度,就比如说是ESG,就是去看每家公司对于ESG问题的暴露程度,由高到底的排名。那其实这个指数当中其实包含了对于这个因子不同程度的股票,对吗? 那我按照这个指数进行被动投资之后,为什么可以做到接受了这个因子的风险,并且得到这个因子的收益呢?是因为这个指数其实包含了暴露在这个因子下的不同程度的公司,他们全都暴露,并没有是正向的去中和,是这个意思吗?

净净_品职助教 · 2023年09月12日

嗨,从没放弃的小努力你好:

同学要有个理念,就是投资没有完全固定的套路,选择ESG差的公司进行投资,一定是预期这家公司会变好,现在投资承担高风险,预期获得高回报,前面说到对冲基金一般会这样干,他们胆大心细,敢于挑战高风险。

但是传统的,普通的,正常的投资者,就不会这么冒险的采用这种投资方法,一般找指数公司定制的指数是用来复制构建组合的,当然是挑好的来投资。

前面说到size factor,长时间的实证研究表明,规模小的公司风险更高,所以极端点,想要获得size方面的回报,可以全部配置小公司。但是对于ESG factor来说,本来组合投资整合ESG就还不成熟,也没有实证研究表明ESGfactor到底跟投资组合是什么关系,所以到底这个factor怎么作用于投资组合是没法跟同学一个确切的结论的,并不是说全部投资ESG差的公司。

另外建议如果同学没有系统学过金融知识,就不要思考太多,答疑老师的回答也真是针对提问的某个方面,相对来说是比较片面的,理解起来可能会跑偏。如果对金融学习有兴趣,可以了解一下CFA,和FRM的考试,smart beta在FRM课程中会有讲解。

----------------------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!

Chen1917 · 2023年09月12日

您好,感谢回复和建议。可是我还是比较想把这个问题搞得再清楚一点,可能还是需要辛苦您解释一下。我目前其他的部分都理解了,就是指数构建这个部分,我想要再多问一下。当我们选择一个风险因子构建一个指数的时候,一般是怎么样的一个过程呢?或者说筛选的准则呢?这里我并不是指如何筛选这个风险因子,而是指确定了一个风险因子之后,我们该怎么构建指数里面的股票产品呢? 非常感谢您的帮助。

净净_品职助教 · 2023年09月11日

嗨,努力学习的PZer你好:

这就是指数构建公司做的事情,例如MSCI,也是全球领先的指数构建公司。它可以给不同的客户定制一个指数,然后客户就会按照这个指数的构成来构建组合,省的自己去分析选股了。

----------------------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!

Chen1917 · 2023年09月12日

不好意思我还是没有很理解。我明白可以根据客户的需求来定制指数,但是比如说定制了一个ESG指数,那就是把ESG做的差的公司都聚集在一起给到客户吗?这个是不是太奇怪了?

净净_品职助教 · 2023年09月11日

嗨,爱思考的PZer你好:

同学说的这种就是很多对冲基金的策略,专挑一些风险因子进行投资,ESG也是,例如一家公司现在ESG表现很差,ESG风险很高,但是预期未来会变好,就可以去投资,通过承担高风险获得高回报

----------------------------------------------

努力的时光都是限量版,加油!

Chen1917 · 2023年09月11日

可是老师在讲课的时候,提到的是一个index的概念,说不同的因子就会有不同的index,比如针对ESG的因子,就会有一个ESG 的index, 这个我该怎么理解呢?

净净_品职助教 · 2023年09月11日

嗨,爱思考的PZer你好:

加入了size的beta意思就是额外承担了规模风险,实证研究表明,规模小的公司风险高于规模大的公司,如果投资者买一堆小公司的股票,就承担了更多的size risk,期望获得更高的回报

如果公式只是一个无风险回报+市场回报,Rp = Rf + Beta,说明这个组合除了市场风险,充分分散了其他所有风险,是一个充分分散化的组合。

----------------------------------------------

努力的时光都是限量版,加油!

Chen1917 · 2023年09月11日

所以我理解的就是加入了什么风险因子,就是反向购买,比如加入了beta size就是说购买了小公司的股票?那按照这个理解,加入了beta (esg),就是专门挑选违反ESG规定的股票?

净净_品职助教 · 2023年09月09日

嗨,努力学习的PZer你好:

首先,Beta(β)是一个用来测量投资的系统性风险的度量。在资本资产定价模型(CAPM)中,Beta表示的是某一资产相对于整体市场的波动性。如果Beta为1,表示该资产的价格与市场同步波动;如果Beta大于1,表示资产比市场更加波动;如果Beta小于1,则反之。

然而,在现代的资产定价理论中,人们已经认识到一个市场Beta可能不足以解释所有的预期回报。这就导致了多因子模型的产生。在这种模型中,除了市场风险,其他的因子如规模(size)、价值(value)等也被引入模型。

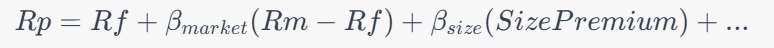

对于你提到的“size指数”,实际上是引入了规模因子。在多因子模型中,这可以表示为:

其中,Rp 是投资组合的预期回报,Rf 是无风险回报率,Rm 是市场的预期回报,β market和 β size分别是市场和规模的Beta,SizePremium 是规模溢

价。

关于你的问题,指数通常是被动投资的基础,因为它们旨在追踪某个特定市场或细分市场的表现,而不是预测市场的方向。当你投资于一个特定的风险因子的指数(例如,小市值公司的指数),你实际上是在接受该因子的风险和回报。这并不意味着你避免了该风险,而是你选择了与该风险相关的预期回报。

总的来说,当你投资于一个因子指数,你是在对那个特定的风险因子进行投资,希望从中获得相应的回报。你没有避免风险,只是选择了承担它。

----------------------------------------------

加油吧,让我们一起遇见更好的自己!

Chen1917 · 2023年09月11日

不好意思哈,我还是没有太理解,可能还需要您再解释一下。 比如说哈,Rp = Rf + Beta, 这个是指说固定收益 + 市场的系统性风险收益,因为非系统性风险需要自己通过投资组合对冲掉。那我再此基础之上,加入了尺寸的beta。这个我该怎么理解呢?