老师,这题是practice题目AA:一直找不到题眼,一般看到target return不应该条件反射first safety或者sortina?为啥他要反求portfolio risky standdeviation?一直反应不过来,求讲讲

lynn_品职助教 · 2023年08月24日

嗨,努力学习的PZer你好:

老师,这题是practice题目AA:一直找不到题眼,一般看到target return不应该条件反射first safety或者sortina?为啥他要反求portfolio risky standdeviation?一直反应不过来,求讲讲

我学习的时候第一次接触这道题和同学的思路一摸一样,其实同学能掌握这个解题的思维方式特别好。这道题是特殊的,要跟着题干的思路走,官网这道题出得确实不太好,更像是接着题目在介绍一个新的知识点。

这类题的解题步骤:

第一步 看题目中有没有提到risk-adjusted expected return,

第二步 就是计算各自组合的收益(一般来说如果没有提到risk那就只靠收益来判断就可以了)

第三步 在提到risk- adjusted的情况下,用SFR还是SR就看最低期望收益率了,因为这两个都是风险调整后的收益,此时如果说了要满足目标收益率而不是risk free rate就一定要使用SFR。

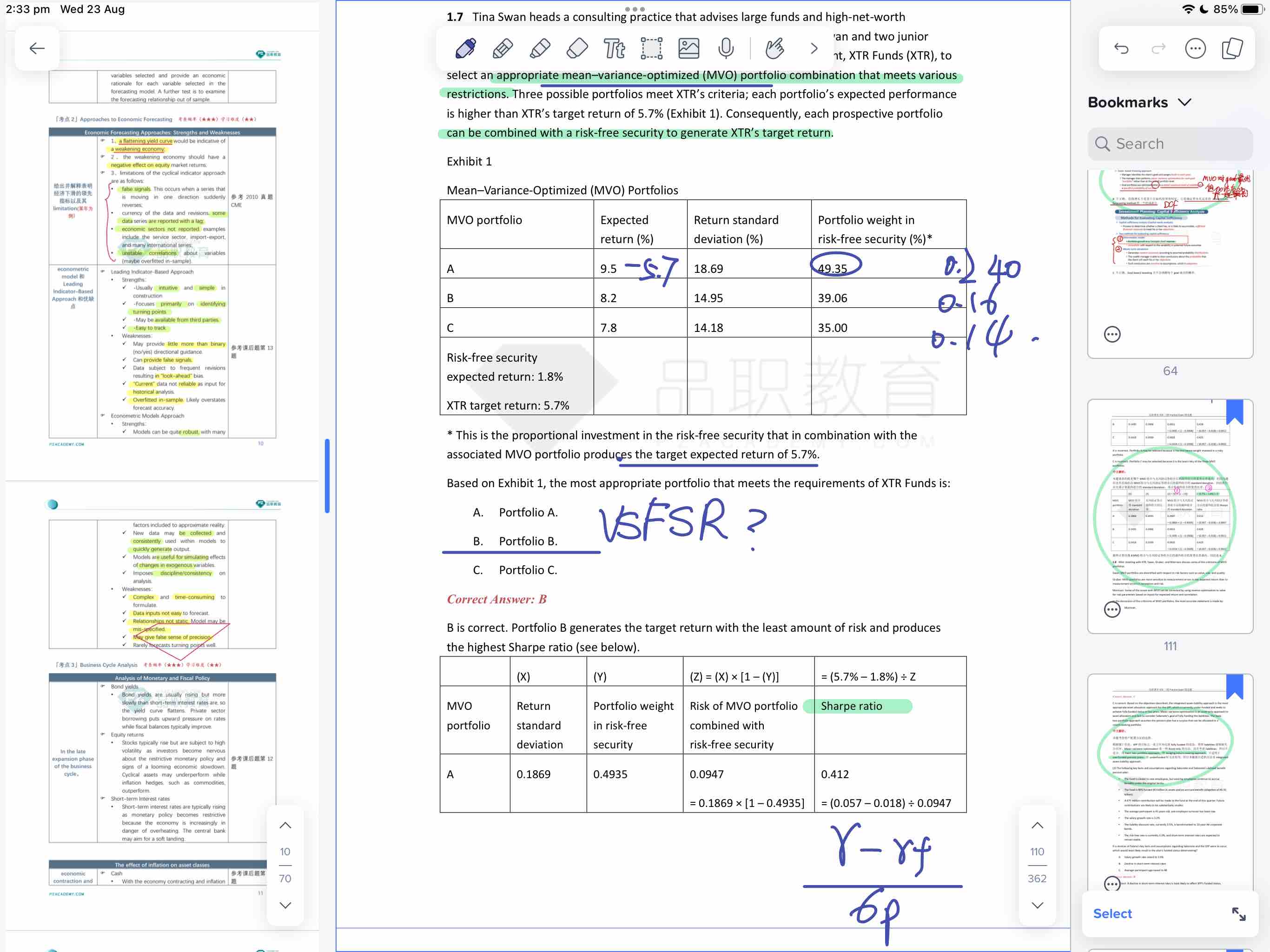

这道题本来应该是使用SFR,但特殊在它考虑了rf security.each portfolio can be combined with a risk-free security,

应该用的公式是(1-w1)*expected return(A)+w1*1.8%,计算的答案如下:

A:4.81175+0.8883=5.70005

B:4.99708+0.70308=5.70016

C:5.07+0.63=5.7

答案的解答方法是先算portfolio A+rf的风险,再算这个“新”组合的sharpe ratio。

----------------------------------------------加油吧,让我们一起遇见更好的自己!