老师,leverage变大会使得equity的volatility变大还是变小?我记得上课老师说了A/E变大会增大Equity的波动,但是也说相关系数等于1时A/E增大会使得相关性效果放大从而减小equity的波动。那leverage对equity的波动到底是怎么影响呢?

lynn_品职助教 · 2023年08月21日

嗨,爱思考的PZer你好:

quity的Volatility是指:利率变动时,Equity价值的波动率。原因是银行、保险公司的资产(负债)都是利率产品,利率变动时,资产、负债的价值会变,因此剩余价值Equity的价值也会变,因此,我们的Equity存在一个对利率的Volatility。

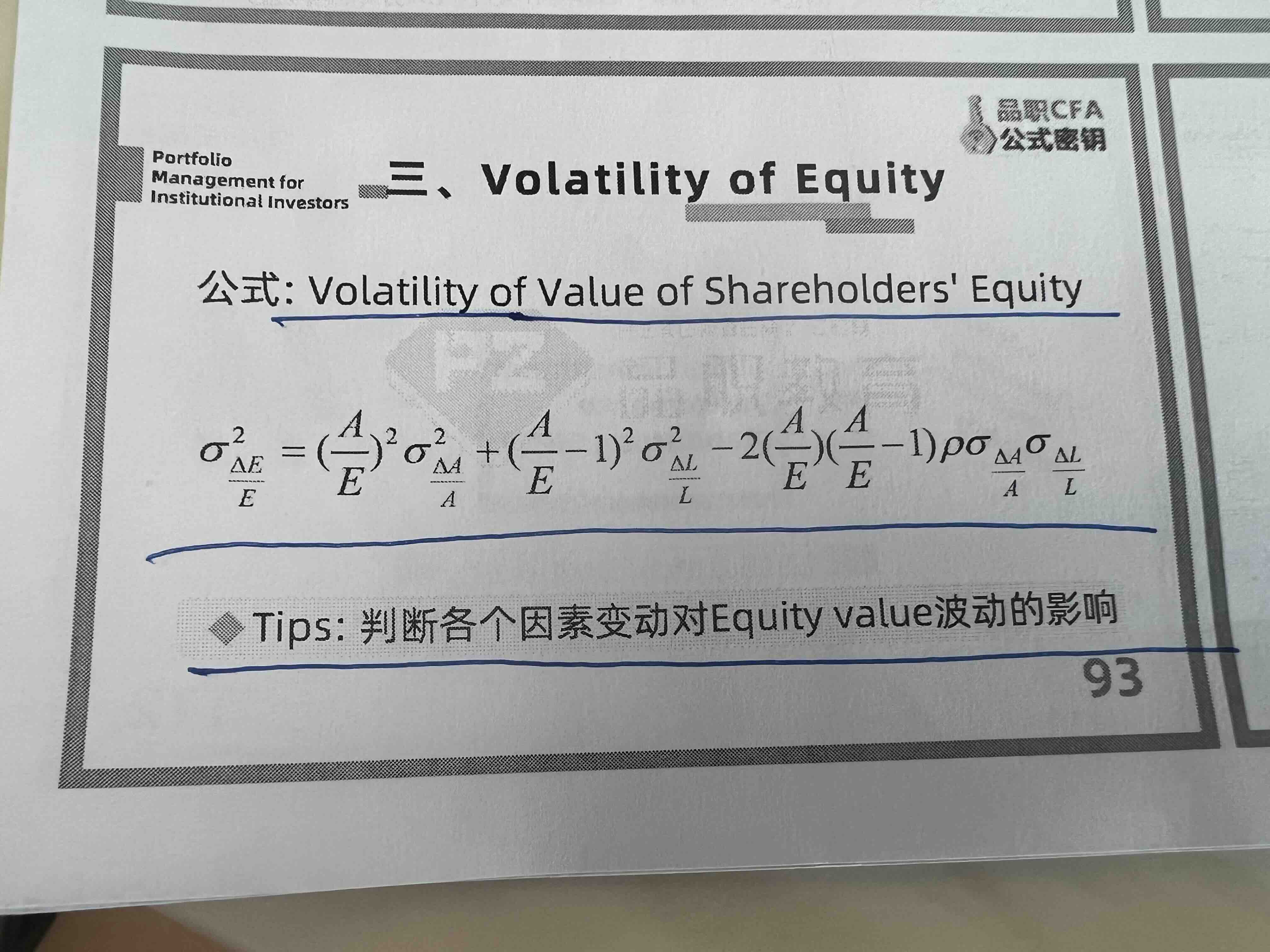

要么会影响Asset volatility进而影响Equity volatility,要么是影响Liability(Debt)Volatility进而影响Equity volatility,要么是影响Asset与Liability之间的Correlation进而影响Equity volatility;要么影响Leverage进而影响Equity volatility,要么是影响以上4个因素里的多个因素。

总的原则是,资产、负债的Volatility越小,Equity volatility越小,资产、负债的Correlation越大,Equity volatility越小;杠杆比例越低,Equity volatility越小。

我们从最根本的原则来理解会有降维打击的效果,银行怕什么?怕“短存长贷”,也就是资产、负债的Duration mismatch。

对于银行来说为了降低Equity volatility,也就是降低Equity价值对利率的波动率,就需要让资产的Duration与负债的Duration尽可能相等,尽量消除Duration mismatch;

因此从银行风险管理的角度来理解这个公式,讲到底其实是:

Duration of equity = 调整后的Asset duration - 调整后的Liability duration

其中:A/E × asset duration,这个也是Duration,只不过是考虑杠杆后,调整后的Asset Duration,代表的依然是资产对利率的敏感度。

而(A/E-1)×liability Duration×(△i/△y),代表的是调整后的Liability duration,只不过考虑到了杠杆与利率correlation的影响,但本质上,最终算下来依然是负债的Duration。

风险管理,管理的就是“短存长贷”的风险,也就是资产、负债的Duration mismatch。

所以以上公式,可以看成是:

Equity duration = 调整后asset duration - 调整后liability duration

当Equity duration 越小,越接近于0 → 代表调整后资产Duration 与 调整后负债duration 越接近,越匹配。

我们可以接着分析,A/E越小,意味着A和D越接近,调整后asset duration 与 调整后liability duration也越接近,达到我们match asset和liability duration的目的。

从理解的角度去记忆是不是更容易呀?

----------------------------------------------努力的时光都是限量版,加油!