Q5:选项A,以普通股(权益工具,非货币性资产?)取得乙公司的土地使用权,为什么不应按非货币性资产交换进行会计处理?

Q7:选项D,答案给到的摊销导致的差异不确认递延所得税,但减值准备形成的差异应确认递延所得税,怎么理解?

JY_品职助教 · 2023年08月14日

嗨,从没放弃的小努力你好:

同样是三新的背景下,减值为什么不适用特殊情况(不确认递延所得税),只有摊销适用?片子上也写了摊销等,除摊销外还有其他?

为什么不适用这个是会计准则及税法的规定,减值跟这个内部研发的税收优惠没有关系,像固定资产、金融资产、存货的减值税法也是不认的,它们发生减值也会产生暂时性差异,确认递延所得税资产。举个例子来看:

三新有税收优惠:其计税基础再会计上入账价值的基础上加计扣除50%或75%或100%(具体加计扣除多少,题干条件会给出),

例:会计上研发形成的无形资产,在2023年7月1日,达到预定可使用转态,入账金额=600,折旧年限5年,税法上加计扣除50%,

那么在初始计量时,计税基础就是900,产生了300万的暂时性差异,根据例外条款,这个差异不确认递延所得税。

到了后续计量阶段:到了2023年12月31日,

会计上:

无形资产会计上账面价值=600-600/5/2(半年的摊销金额)=540

假设现在可收回金额=400

那么会计上计提减值=540-400=140

计提减值后,会计上账面价值=400

税法上:

无形资产的计税基础=900-900/5/2=810(税法不允许减值)

所以,计税基础与账面价值的差额=810-400=410,其中140是由于减值产生的可抵扣暂时性差异,确认递延所得税资产=140*25%=35

其余的410-140=270,由于3新优惠政策初始计量及摊销产生的暂时性差异,不确认递延所得税资产。

同学结合例子理解看看

----------------------------------------------努力的时光都是限量版,加油!

JY_品职助教 · 2023年08月14日

嗨,爱思考的PZer你好:

Q7:选项D,答案给到的摊销导致的差异不确认递延所得税,但减值准备形成的差异应确认递延所得税,怎么理解?

关于减值:

税法上,规定计提的无形资产减值准备在转变为实质性损失前不允许税前扣除,

会计上,计提了资产减值损失,

所以计税基础不等于账面价值,会产生暂时性差异,确认递延所得税资产。

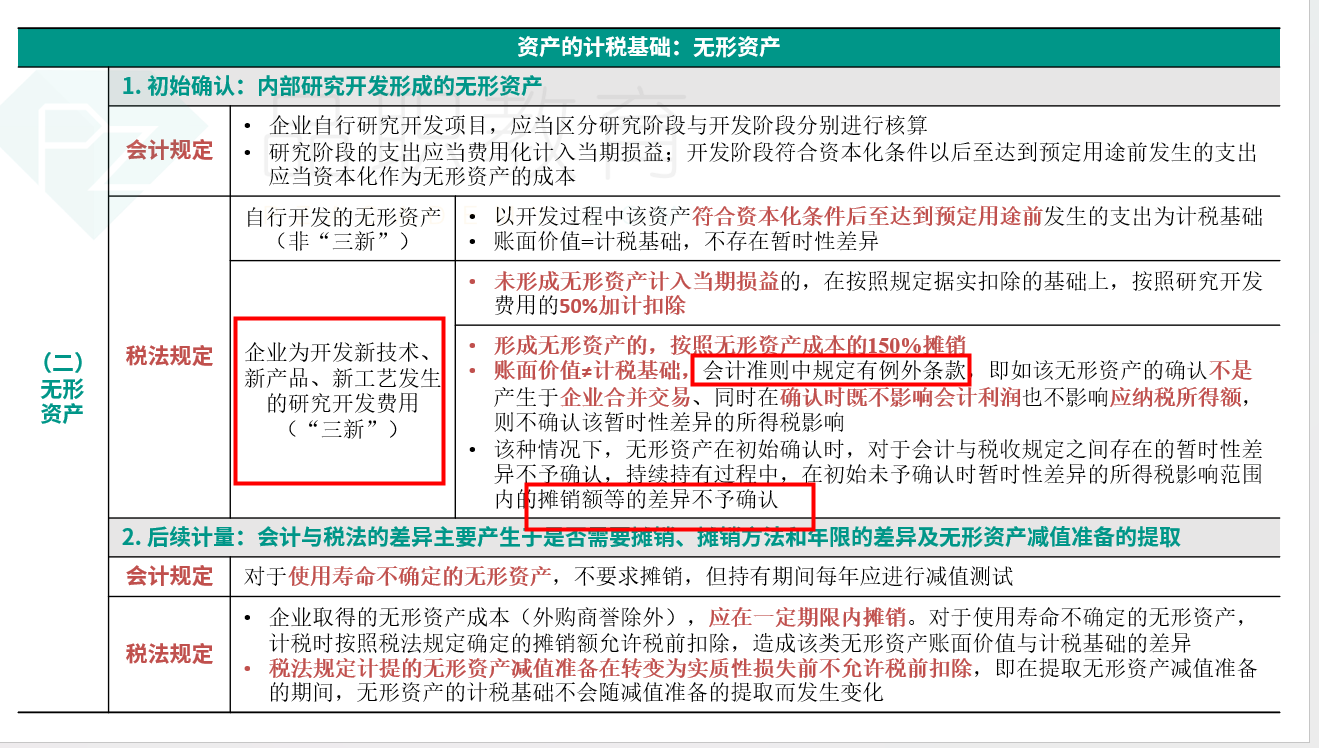

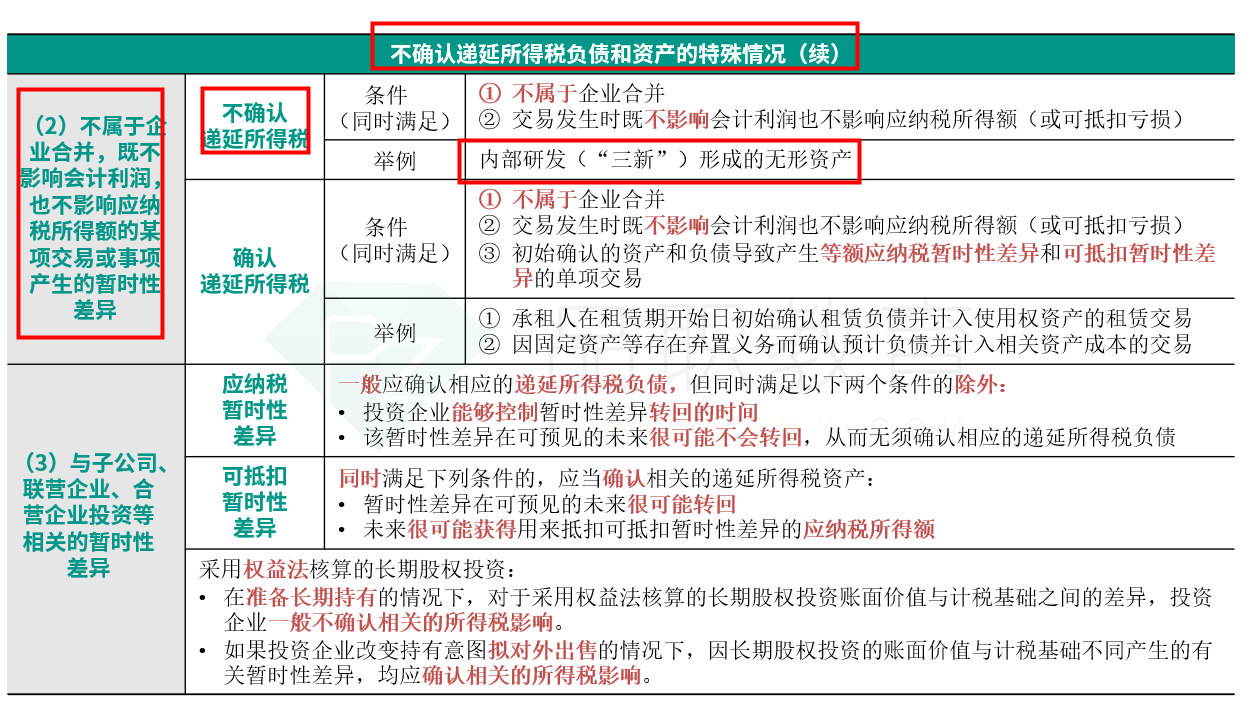

关于摊销:是不确认递延所得税资产的特殊情况

由于税法的加计扣除,导致税法上认定的无形资产的账面价值与会计上不同,从而计提的摊销金额也不同,但是由此产生的暂时性差异,不确认递延所得税,这是会计准则中规定有例外条款,即如该无形资产的确认不是产生于企业合并交易、同时在确认时既不影响会计利润也不影响应纳税所得额,则不确认该暂时性差异的所得税影响。

----------------------------------------------就算太阳没有迎着我们而来,我们正在朝着它而去,加油!

焱焱 · 2023年08月14日

同样是三新的背景下,减值为什么不适用特殊情况(不确认递延所得税),只有摊销适用?片子上也写了摊销等,除摊销外还有其他?

JY_品职助教 · 2023年08月14日

嗨,爱思考的PZer你好:

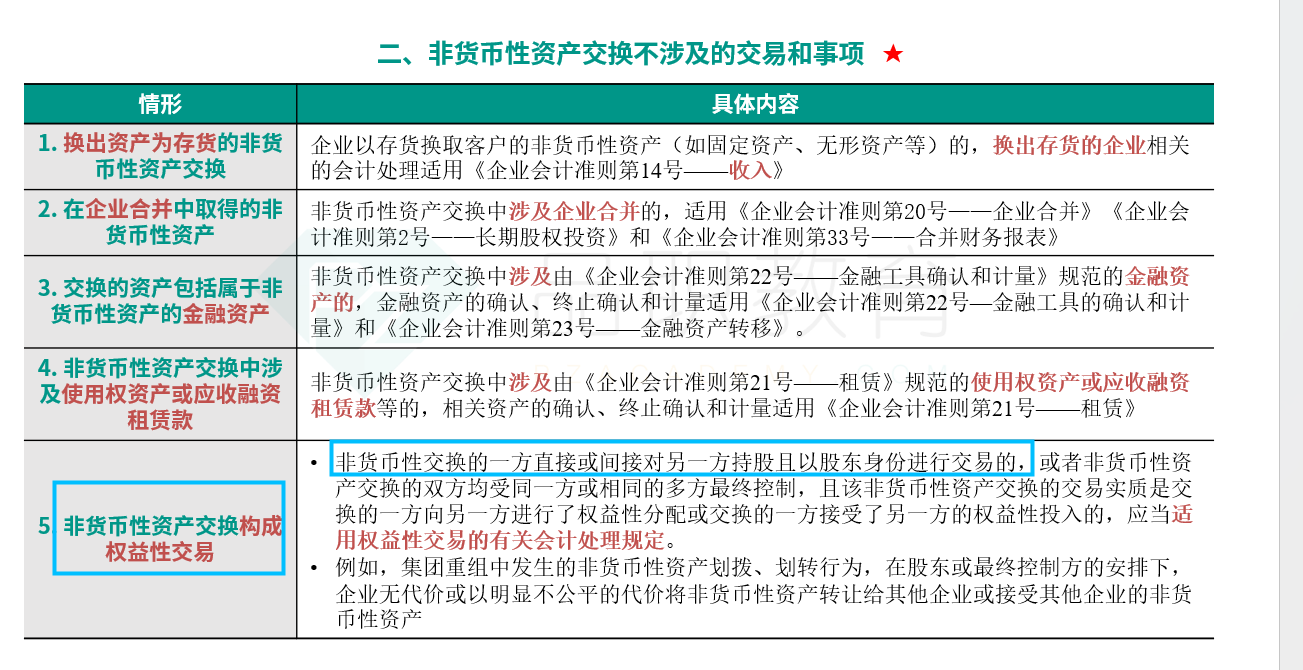

选项A,以普通股(权益工具,非货币性资产?)取得乙公司的土地使用权,为什么不应按非货币性资产交换进行会计处理?

非货币性资产交易,双方用于交换的都必须是非货币性资产。

甲公司得到的是土地使用权(属于非货币性资产),

但是并没有付出任何的非货币性资产,而是发行了自身的股票,自身的股票不是非货币性资产。

账务处理是:

借:无形资产

贷:股本(增加的是甲公司自己的股本)

资本公积——股本溢价

----------------------------------------------虽然现在很辛苦,但努力过的感觉真的很好,加油!