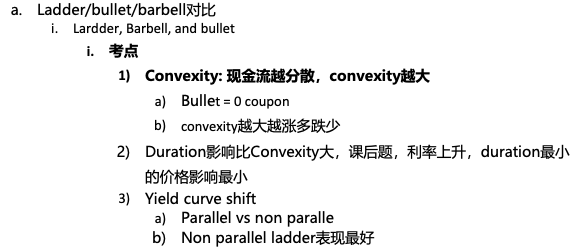

是现金流越分散,convexity越大吗?为什么convexity是好处-涨多跌少,但是mapping的时候要最小convexity呢?

按照我下图的笔记,似乎convixty是个好东西,但是在duration和cashflow hedge里面都是要最小,能麻烦老师帮忙推理一下吗

pzqa015 · 2023年08月14日

嗨,爱思考的PZer你好:

Structural risk就是指收益率曲线非平行移动时,资产不匹配负债的情形。

非平行移动时,资产匹配负债的情况可以由以下两个例子来看:

例如,单期负债为10年期,我们匹配他时,需要找到Macaulay duration=10的组合;

组合A,由债券1、期限等于20年的债券,以及债券2、期限等于5年的债券组成。通过合适的配比,Portfolio的Macaulay duration可以等于10,这样满足了匹配负债时Macaulay duration相等的要求。

现在发生这样的非平行移动:10年期利率不变,20年期利率上升,5年期利率上升;

因为负债是10年期的单期负债,所以影响他的利率点位为10年期利率,10年期利率不变,负债没有受到影响;

而资产是由20年期债券、与5年期债券构成,影响这两支债券的关键利率点位为20年期利率与5年期利率,此时20年期利率上升,5年期利率上升,那资产端的价值下降。

这样在匹配时,负债的价值没变,资产的价值下降,产生了资产不匹配负债的情况;

这就是非平行移动时,产生的资产不匹配负债的情况(Structural risk)

现在我们换一个组合来匹配。

组合B:由债券3、一个9.9年期的债券,以及债券4、一个10.01年期的债券构成,通过合适的配比,可以让组合的Macaulay duration=10,这样满足了匹配负债时Macaulay duration的要求。

我们发现,资产的现金流发生在9.9年与10.01年,离组合的Macaulay duration,以及负债的Macaulay duration非常非常近。

这样的话,其实影响负债的利率点位为10年期利率,影响资产的利率点位为9.9年期与10.01年期利率,其实影响负债与影响资产的利率点位差不多是一样的;

此时,无论是啥样的非平行移动,影响资产、负债的利率点位几乎是一样,那就代表资产负债的变化永远是同步的。极限就是用零息债券来匹配单期负债,影响资产负债的利率是一个点位,达到最完美的匹配。

所以我们发现,匹配时,资产的现金流离Macaulay duration越集中,代表影响负债,与资产的利率点位越接近,这样非平行移动时,对资产负债的影响是一致的,产生的不匹配风险Structural risk就越小。

同理,资产的现金流离Macaulay duration越分散,代表影响负债、与资产的利率点位越不一样,非平行移动时越容易产生对资产、负债不同的影响,这样的匹配效果就越差,产生的Strucutral risk就越大。

所以现金流离Macaulay duration越集中,Structural risk越小。

而现金流距离Macaulay duration的分散程度由Convexity数据来代替,越集中Convexity数据越小,越分散Convexity数据越大。

这样的话,我们就可以总结为:现金流离Macaulay duration越集中,Convexity越小,Structural risk就越小,非平行移动时资产匹配负债的效果越好。

----------------------------------------------就算太阳没有迎着我们而来,我们正在朝着它而去,加油!