NO.PZ2020022602000020

问题如下:

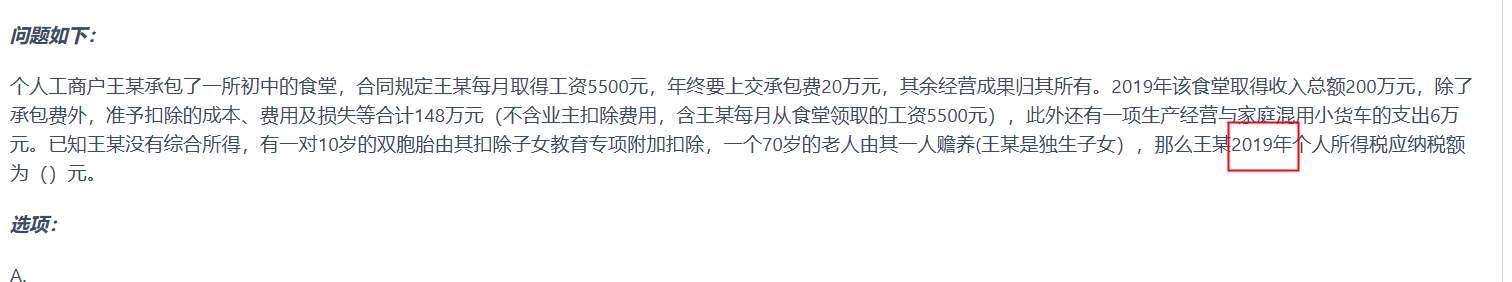

个人工商户王某承包了一所初中的食堂,合同规定王某每月取得工资5500元,年终要上交承包费20万元,其余经营成果归其所有。2019年该食堂取得收入总额200万元,除了承包费外,准予扣除的成本、费用及损失等合计148万元(不含业主扣除费用,含王某每月从食堂领取的工资5500元),此外还有一项生产经营与家庭混用小货车的支出6万元。已知王某没有综合所得,有一对10岁的双胞胎由其扣除子女教育专项附加扣除,一个70岁的老人由其一人赡养(王某是独生子女),那么王某2019年个人所得税应纳税额为()元。

选项:

A.

53700B.

40300C.

42700D.

27100解释:

本题考查个体工商户经营所得应纳税额的计算,答案是B。

本题中王某参与分享承包食堂的经营成果,因此其取得的工资不能在计算经营所得应纳税所得额时扣除,应并入承包经营成果按“经营所得”计算应纳税额;此外,生产经营与家庭混用的小货车支出60000元,40%可视为与生产经营有关的费用( 60000 ×40% = 24000元),可以在计算应纳税所得额时扣除。由于王某没有综合所得,只有经营所得,因此在计算应纳税所得额时,可减除费用60000元、专项扣除、专项附加扣除以及其他扣除,子女教育经费(两个小孩)可享受2×12000=24000元专项附加扣除,赡养老人可享受24000元税前扣除。因此王某“经营所得”应纳税所得额 = 2000000 -1480000 +5500 ×12-200000 -24000 - 60000-24000-24000=254000元,适用20%税率,10500元速算扣除数,因此王某2019年应纳个人所得税=254000×20%-10500=40300元,选项B正确。

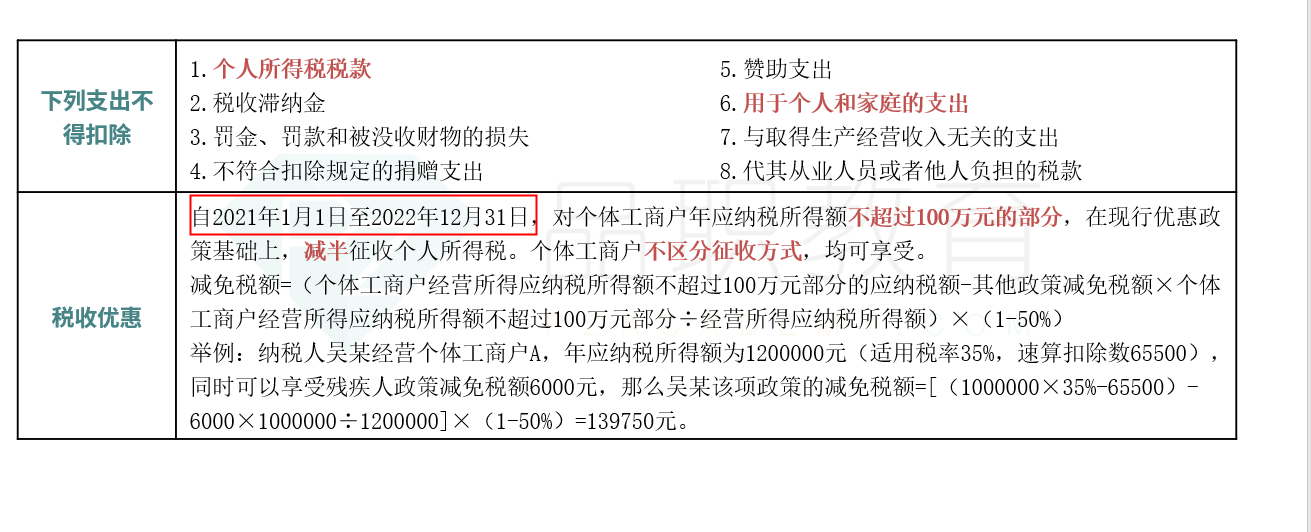

个体户年应纳税所得额不超过100万的部分,减半征收个人所得税,这个题目不属于这种情况么