NO.PZ2020071901000033

问题如下:

甲公司适用的企业所得税税率为25%,2019年1月开始一项研发项目,2019年10月1日达到预定可使用状态。研究阶段发生支出120万元,开发阶段共发生支出480万元,其中符合资本化要求前发生开发80万元。甲公司按照直线法对该无形资产进行摊销,预计使用年限为5年,预计净残值为零。税法规定,企业为开发新技术发生的研发费用,未形成无形资产计入当期损益的,按照研究开发费用的75%加计扣除;形成无形资产的,按成本的175%摊销。会计摊销方法、摊销年限和净残值均符合税法规定。甲公司2019年共实现利润1800万元,未来年度有足够的应纳税所得额用于抵扣可抵扣暂时性差异。不考虑其他影响因素,下列说法中正确的是( )。

选项:

A.甲公司因研发项目及形成的无形资产计入2019年度当期费用的金额为385万元 B.2019年年末无形资产的计税基础为665万元 C.2019年年末该项无形资产不形成可抵扣暂时性差异 D.甲公司2019年应交所得税为408.75万元解释:

本题考查无形资产所得税相关的处理,答案是BD。

2019年10月1日无形资产达到预定可使用状态,入账价值=480-80=400万元,2019年度该无形资产摊销金额=400/5×3/12=20万元,研发阶段计入当期费用的金额=120+80=200万元,因此甲公司2019年度因研发项目及无形资产摊销计入当期损益的金额为200+20=220万元,选项A错误。

2019年年末该无形资产的账面价值=400-20=380万元,计税基础=380×175%=665万元,选项B正确;由于计税基础大于账面价值,形成可抵扣暂时性差异665-380=285万元,选项C错误,但是不确认递延所得税资产。

2019年度甲公司应交所得税=(1800-200×75%-20×75%)×25%=408.75万元,选项D正确。

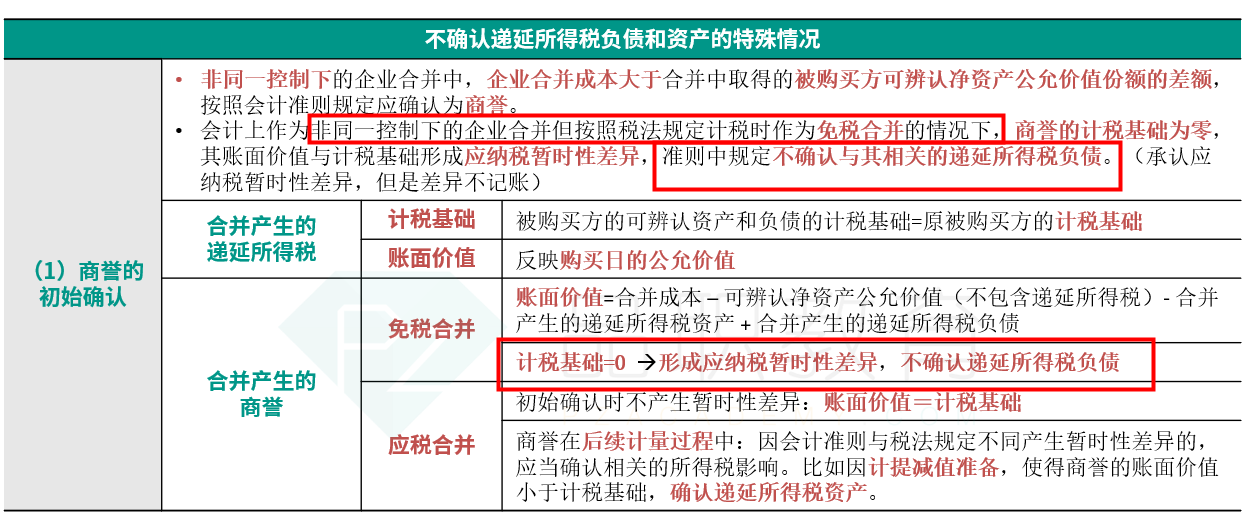

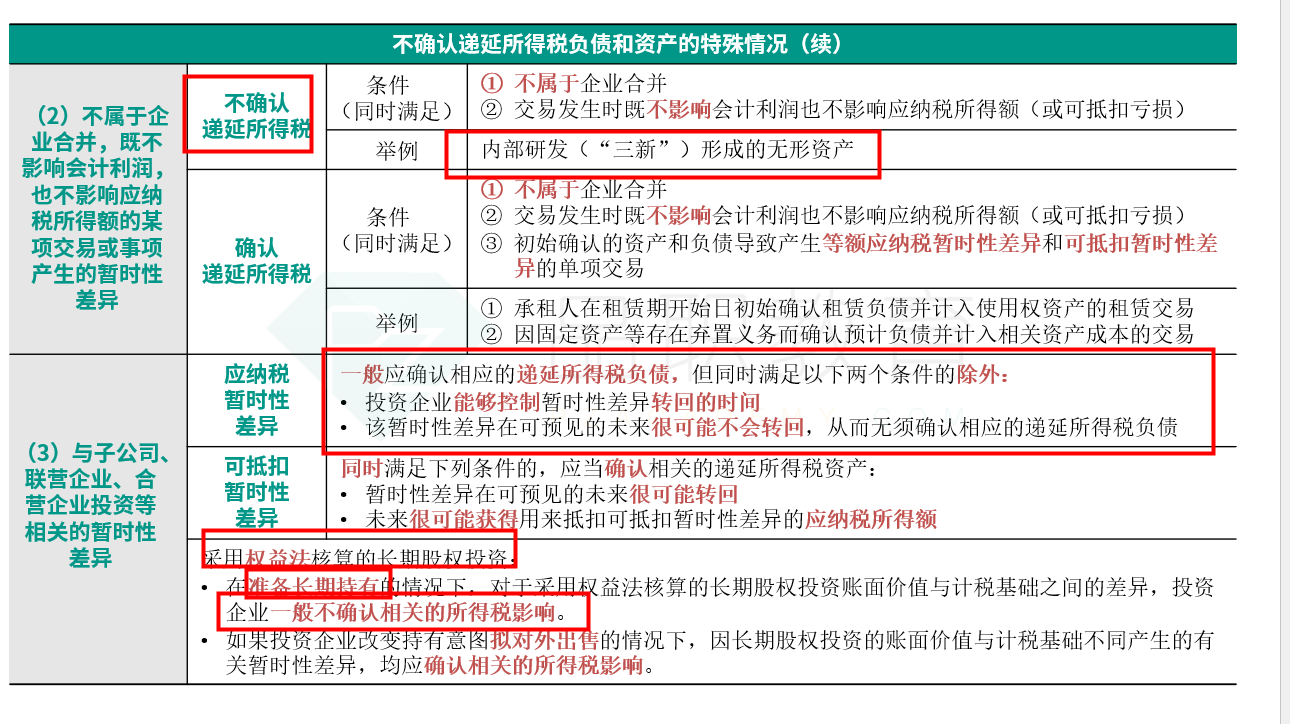

是不是一般情况下产生暂时性差异的,就要确认递延所得税?除了无形资产加急扣除这个特例?

还能举例 “产生可抵扣暂时性差异的,所得税准则中规定在交易或事项发生时不确认相应的递延所得税资产”的情况吗?