[简答题]最优债务受哪些因素的影响?请画出示意图

Carol文_品职助教 · 2023年08月02日

嗨,从没放弃的小努力你好:

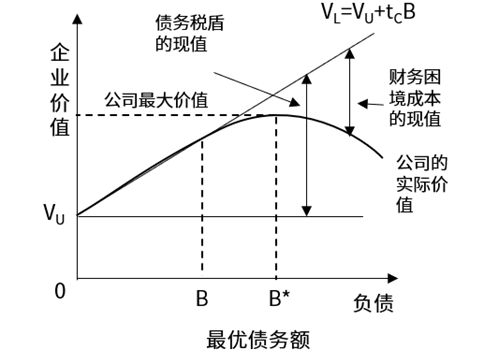

根据有税MM理论,公司可以通过增加债务资本获得税盾效应,增加其市场价值。然而,随着债务资本的增加,公司的财务风险也随之增大,公司面临财务困境的概率上升,甚至可能招致破产,致使公司的市场价值下行。因此,公司最佳资本结构是对税盾效应和破产概率增加所导致的各种相关成本上升进行均衡的结果。

根据权衡理论,杠杆公司市场价值为无杠杆公司市场价值加上税盾效应现值,再减去破产成本现值。用公式表示为:

VL=Vu+PVTS-PVFD

式中,PVTS和PVFD分别表示税盾效应现值和破产成本现值。资本结构与公司价值的关系可以用下图表示。

如图所示: 第一,当公司没有债务(即财务杠杆为零)时,公司的市场价值为Vu。第二,随着公司债务资本的增加,公司财务杠杆开始发挥效应,利息税盾效应使公司的价值提高。当债务水平较低(即公司价值低于P)时,违约风险很低,不发生间接破产成本,公司的价值是无杠杆企业价值与利息税盾效应现值之和,公司价值与杠杆之间的关系可视同线性关系。第三,当公司价值超过P时,财务杠杆的负面影响开始起作用,出现了间接破产成本,开始减少杠杆公司的价值,公司价值与杠杆呈现出非线性关系。由于边际利息税盾效应大于边际破产成本,公司价值还会向上,因此,公司会继续增加债务资本。第四,当公司价值处于Q点时,表明边际利息税盾效应等于边际破产成本,此时,公司价值达到最大化,杠杆水平反映的是最佳资本结构(即横坐标上的点D*)。第五,当公司价值过了Q点,表明边际利息税盾效应小于边际破产成本,意味着举债的负面作用大于正面效应,公司价值开始呈下行趋势。所以,最佳资本结构时的债务比率使债务抵税收益的边际价值等于增加的财务困境成本的现值。

----------------------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!

deathmasgu · 2023年08月04日

我整理了一下,您看下怎么样(整理文字,图片还是用您给的那张为准): 税盾效应和破产成本两因素。 根据有税MM理论,VL=VU+税盾效应现值-破产成本现值 公司可以通过增加债务资本获得税盾效应,增加其市场价值 当无杠杆公司开始增加贷款规模时,税盾效应使企业价值开始上升, 上升到一定程度B点,公司的财务风险增加,财务杠杆的负面影响开始起作用,出现了间接破产成本,此时继续增加贷款规模,EV仍然上升,但上升速度渐缓。 最后当边际破产成本=边际税盾效应时,即B*点,公司价值达到最大,债务规模达到最优。