老师,请问这个题目怎么分析?

pzqa015 · 2023年07月09日

嗨,努力学习的PZer你好:

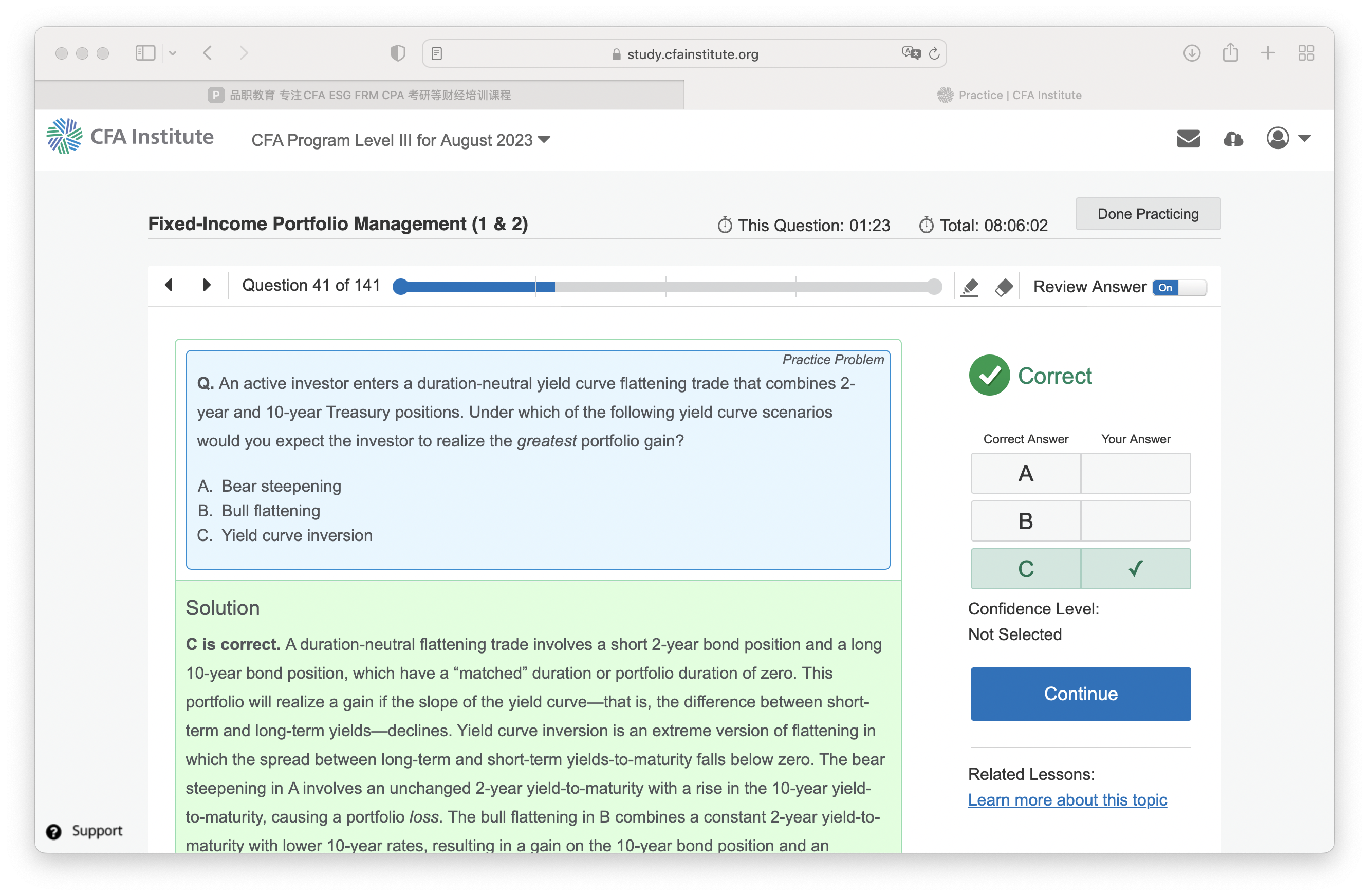

这道题说的是要用2年期与10年期债券构建一个duration neutral的策略,这种策略在收益率曲线flatten下获得最大收益,然后让选出合适的flatten情形。

我们先分析duration neutral

要想duration neutral,2年期债与10年期债肯定是相反头寸,即一个是Long,一个是short。

如果想在收益率曲线flatten下有利可图,可以判断2年期是short头寸,10年期是Long头寸(假设收益率曲线下降,2年期利率下降的少,10年期利率下降的多,也就是bull flatten,显然,只有long 10年期,short 2年期,才会在duration neutral的条件下有收益,若long 1年期,short 10年期,是有亏损的)。

明确头寸后,我们分析选项

选项A:bear flatten,长短期都上涨,长期上涨的少,短期上涨的多,可以看成长期不变,短期上涨,short 2年期,long 10年期可以获利,这个获利主要是由short 2年期驱动。

选项B:bull flatten,长短期都下降,长期下降的多,短期下降的少,可以看成短期不变,长期下降,short 2年期,long 10年期也可以获利,这个获利主要由long 10年期驱动。

选项C:yield curve inversion,收益率曲线变inverted,即,短期利率大于长期利率,收益率曲线向下倾斜,这说明短期利率上涨很多,长期利率下降很多,二者变化方向相反,short 2年期与Long 10年期都可以获利,所以如果收益率曲线发生v这种变动,short 2Y,long 10Y的收益是最大的。

----------------------------------------------努力的时光都是限量版,加油!