Carol文_品职助教 · 2023年07月06日

嗨,从没放弃的小努力你好:

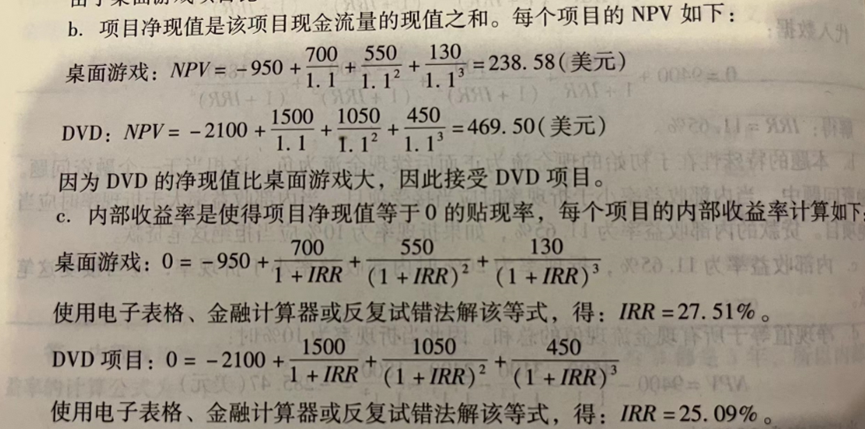

净现值法(NPV)和内含报酬率法(IRR)虽然它们都可以用于评估互斥项目的投资价值,但在某些情况下,它们可能会给出不一致的结论。这种不一致的原因在于对再投资收益率的假设不同。净现值法假设项目的现金流入将按照必要收益率再投资,即假定现金流将以资本成本的利率再投资。而内部收益率法则假设项目的现金流入将按照项目的内部收益率再投资,IRR法计算出来的IRR值通常要比必要收益率(或资本成本)要高。但是其实我只需要NPV大于0的情况下就够了,没必要达到IRR那么高的收益。举个例子,下面这题,NPV在折现率为10%时已经达到几百,都超过0,项目可行。而IRR法计算出来的IRR都达到25%以上,这比必要收益率10%高太多。

净现值法的假设更为合理的原因是,未来投资项目的收益可能达不到当前投资项目的内部收益率。但只要未来投资项目的收益水平大于必要收益率,那些项目仍然是可行的。换句话说,只要它们的收益水平高于必要收益率,它们仍然可以被接受。在等于10%的情况下已经是个可行的项目,为什么还要要求达到25%呢。相比之下,内部收益率法只关注项目内部收益率,可能会导致对未来项目的投资决策产生不必要的限制。

此外,如果能够找到收益水平大于或等于当前投资项目内部收益率的新项目,那么这些新项目自然会按照必要的收益率被接受。因此,将内部收益率与未来的投资决策挂钩是不必要的。换句话说,收益率既然能够达到25%,更加可以满足在10%折现率的情况下NPV大于0的要求,所以我们还是选取必要收益率为投资决策标准更为妥当。

----------------------------------------------

加油吧,让我们一起遇见更好的自己!