1)关于interest rate swap:

SW(R). BPVa+NA*(BPVsw/100)=BPVd.

Active=-DR/+BPV(DV)=+hedge%.

我这部分的笔记没有太看明白(黄色下划线部分)。

为什么yield下降,会导致derivative的BPV上升?然后我们需要增加hedge ratio?

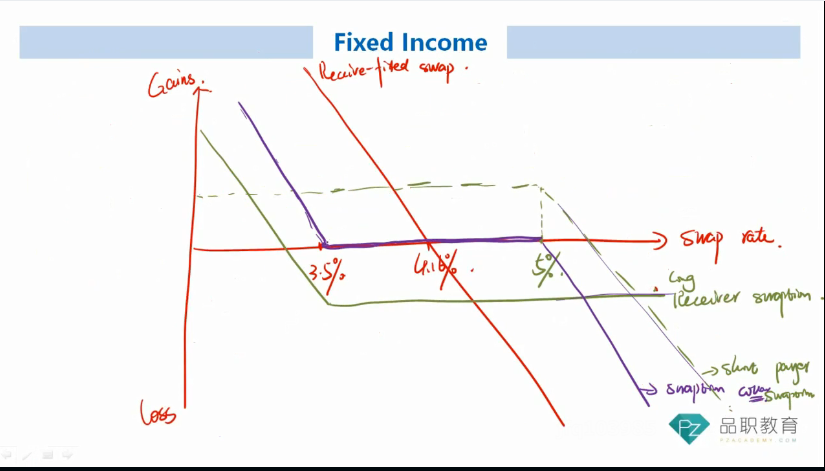

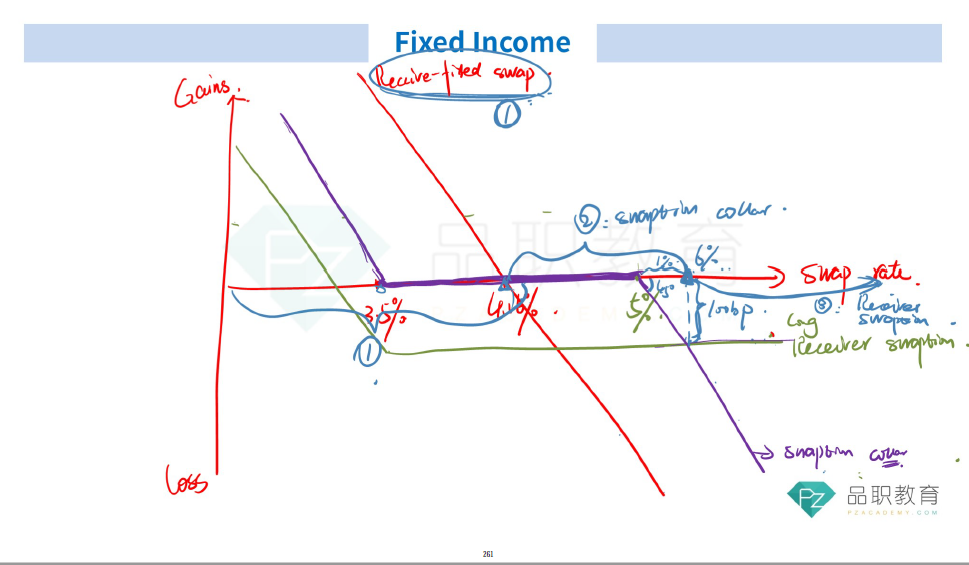

2)关于所有LDI工具的graph(横轴应该是swap rate,纵轴应该是payoff)。我整体不太明白,可以麻烦展开说明一下怎么画的吗?

以下是我关于graph的笔记:

Graph=(SW,NI).

SW

SW>X2%, collar/4.

X1

L=-D02/+C1=-R1/我行赎. A=+D02/-+SWOPT1=-R1-float+fix/他买. opt=+L我权/-A他权.

R1

R1>SW01, +R1=L/我弃+C/~D=A/对方弃/+R1+SW1新贷高=保留D去除权/A&L/fix12.