1.平息债券和普通债券这不一样的嘛? 2.增长机会公司又不是全把净利润给股东了,为什么还要用到现金牛股价,算它和增长机会之和?

Carol文_品职助教 · 2023年06月04日

嗨,从没放弃的小努力你好:

1.平息债券和普通债券这不一样的嘛?

是的,是一样的,只不过我们介绍概念的时候需要普通债券计算现值的一个通式,分类的时候又再把它叫做平息债券。

2.增长机会公司又不是全把净利润给股东了,为什么还要用到现金牛股价,算它和增长机会之和?

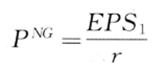

当公司按照平均增长率g持续发展时,公司每股股利也是按照g增长,公司普通股股票的现值为

式中,EPS1表示公司在第1期(第1年)期末的每股净收益。

公司的留存比率b是决定公司股票价格的一个因素。若公司缺乏成长机会,那么,公司留存比率b等于零(即公司将税后利润全部作为现金股利发放给股东),公司也不会向外融通资金。于是,公司本期就不会有新增投资,公司下一期的g等于零,公司的资产、销售额、税后利润、每股净收益和每股股利均维持不变。如果公司循环往复,以这样一个“恒定”的状态一直持续下去,那么,我们可以认定该公司缺乏成长机会。这类100%发放现金股利的公司被称为现金牛公司。现金牛公司的价格是

例,某公司第1年年底每股净收益为5元,留存比率为0,公司利润年增长率为0,股利发放率为100%,贴现率为10%。

该公司是一个典型的现金牛公司,其股票价值为PNG=5/10%=50(元/股)

但是如果公司拥有许多有利可图的投资机会,那么,公司将所有净利润作为现金股利派送掉的做法是不明智的。如果公司将税后利润留存一部分作为发展资金,而只将一部分税后利润作为现金股利发放给股东,那么,公司每期都有新增投资,公司下一期的资产、销售额、税后利润、每股净收益和每股股利都会按一定增长率持续增长。我们将这类公司称为增长机会公司(也称NPVGO公司)。

例如,某公司第1年年底每股净收益为5元,留存比率为40%,股利发放率为60%,公司年增长率为5%,贴现率为10%,净资产收益率(ROE)为12.5%。

根据股利持续增长模型,公司股票价值为

PG=5×(1-40%)/(10%-5%)=60(元/股)

可见,上述两家的股票价值存在差异,即PG-PNG=60-50=10(元/股)

显然,第二家公司股票价值高出10元/股,主要原因是:第二家公司采取了增长发展策略(growth policy),其每股股票价值中包含了增长机会所带来的新增价值。这就是NPVGO模型,NPVGO公司的股价一般定义为现金牛股价和增长机会之和。

----------------------------------------------

努力的时光都是限量版,加油!