嗨,从没放弃的小努力你好:

也就是这种题,找出流动性最差的资产,且波动最大,得出wider的结论。流动性好,且波动小,narrower 的结论?那会不会流动性差,波动小?题目一般给条件都是成对给吗,会不会出现我说的这种例子?

不会的,协会出题,答案是考虑好了的,这道题本身就比较特殊,我们遇到这种题目,多读题干,一定是会有一个唯一的答案的哈。

这里volatility增加有一个前提是illiquid,illiquid asset成本高,range宽一点。这个和volatility的影响是相反的,答案中后面一句也说了,成本的影响要大一点,所以总的来说得有一个更宽的range。

机构IPS中是在335页提到Systematic rebalancing policies相关的知识点,而AA里面的结论确实是波动率越大,range越窄,这两个结论相悖,如果是一级二级,我肯定会给同学建议,看到题目先分析是哪个科目,再根据该科目的结论来解题,三级的选择题也可以用这个办法,但是其实三级的case题时间比较紧张,很难区分,我建议同学多读题干,抓住细节,然后以AA为主。

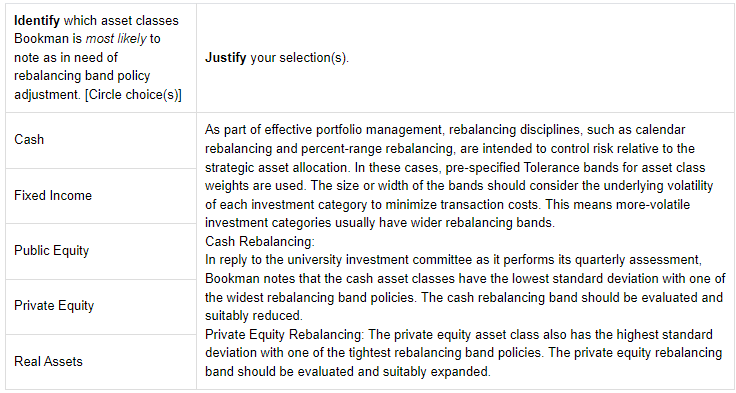

一、AA的逻辑

(1)波动率越大,range越窄。因为波动性比较高,说明资产的风险比较大,所以需要做频繁调整,那么就要设定一个比较窄的调整区间。

(2)税收越高, range越宽,避免频繁调整实现资本利得产生税费。

(3)结论:有税→税后波动率小→ range宽,结果跟成本角度是一样的

关于Rebalance rang我这里有一个总结的方法,所有的因素都可以归总到两个方面,第一需要不需要,第二能不能(一般是看成本)。

波动率越大,range越窄。因为波动性比较高,说明资产的风险比较大,所以需要做频繁调整,那么就要设定一个比较窄的调整区间。

二、机构IPS的案例中是这么一个逻辑:

流动性越差的资产,这个Rebalancing band就定的宽一点,因为流动性差的资产,很难执行交易,交易成本很高,如果把Rebalancing band定的很窄的话,可能随随便便的市场波动就会让该资产的权重超出Rebalancing band,于是Portfolio就需要进行频繁的调整。那这样的话,Portfolio需要调整的频率就很大,加大了交易成本。

为了避免这种情况,流动性差的资产、波动大的资产,Rebalancing band需要定得宽一点。

----------------------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!