老师,面对两个情况,免疫策略的第二个条件略有不同。一个是资产和负债的macaulay duration要相同;另一个是资产和负债BPV要相同。

我在做题时发现的一个区别,请问这里面为什么有这个细微差别?

pzqa31 · 2023年05月14日

嗨,努力学习的PZer你好:

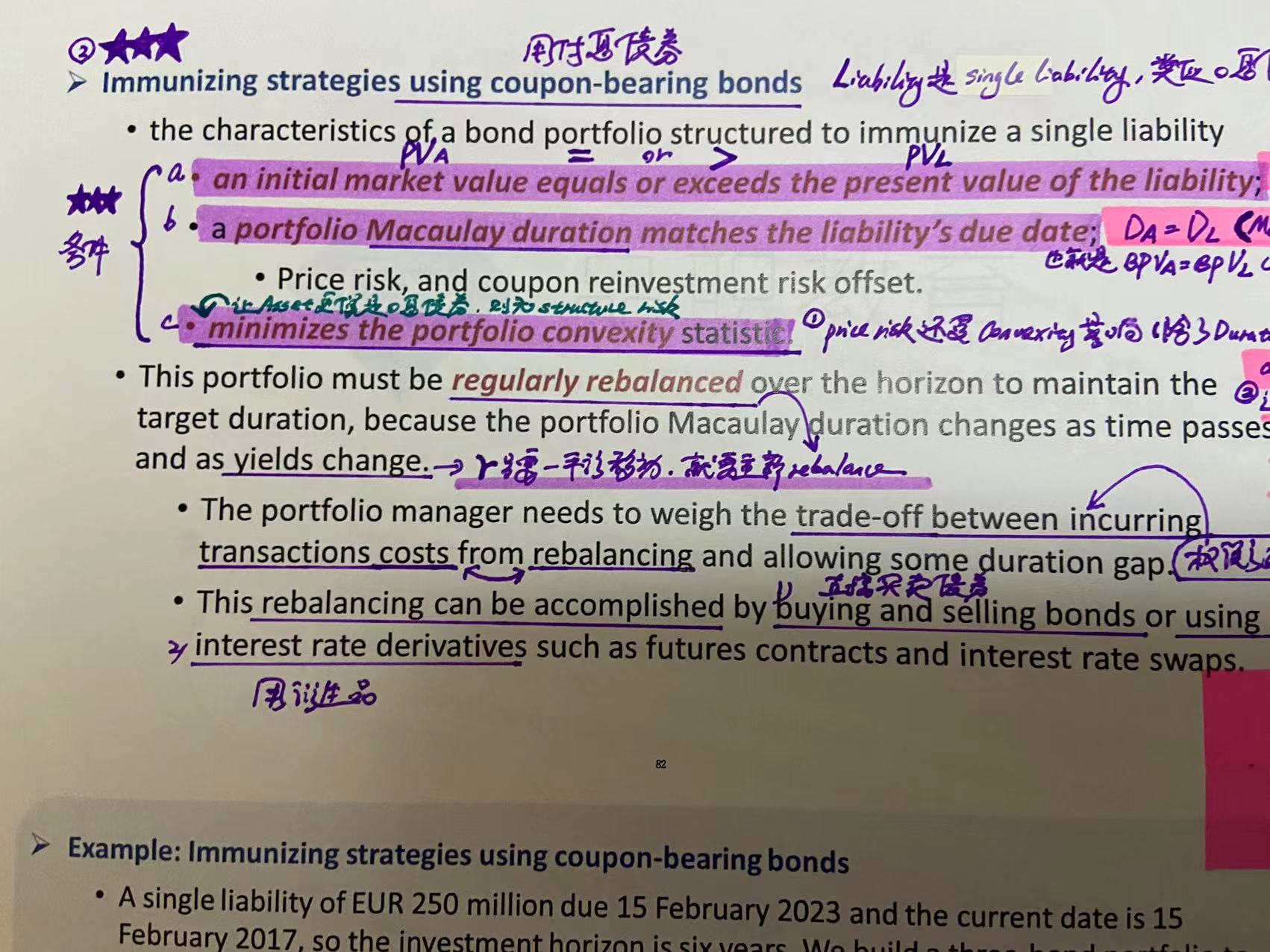

同学,是这样的,single liability是指未来有一笔现金流的流出,可以把liability看成一笔零息债券,那么只要PVasset=PVliability,Dasset=Dliability,且minimize convexity就可以match住了。当然PVasset>PVliability也可以,但是比较费钱,所以一般等于就可以了。

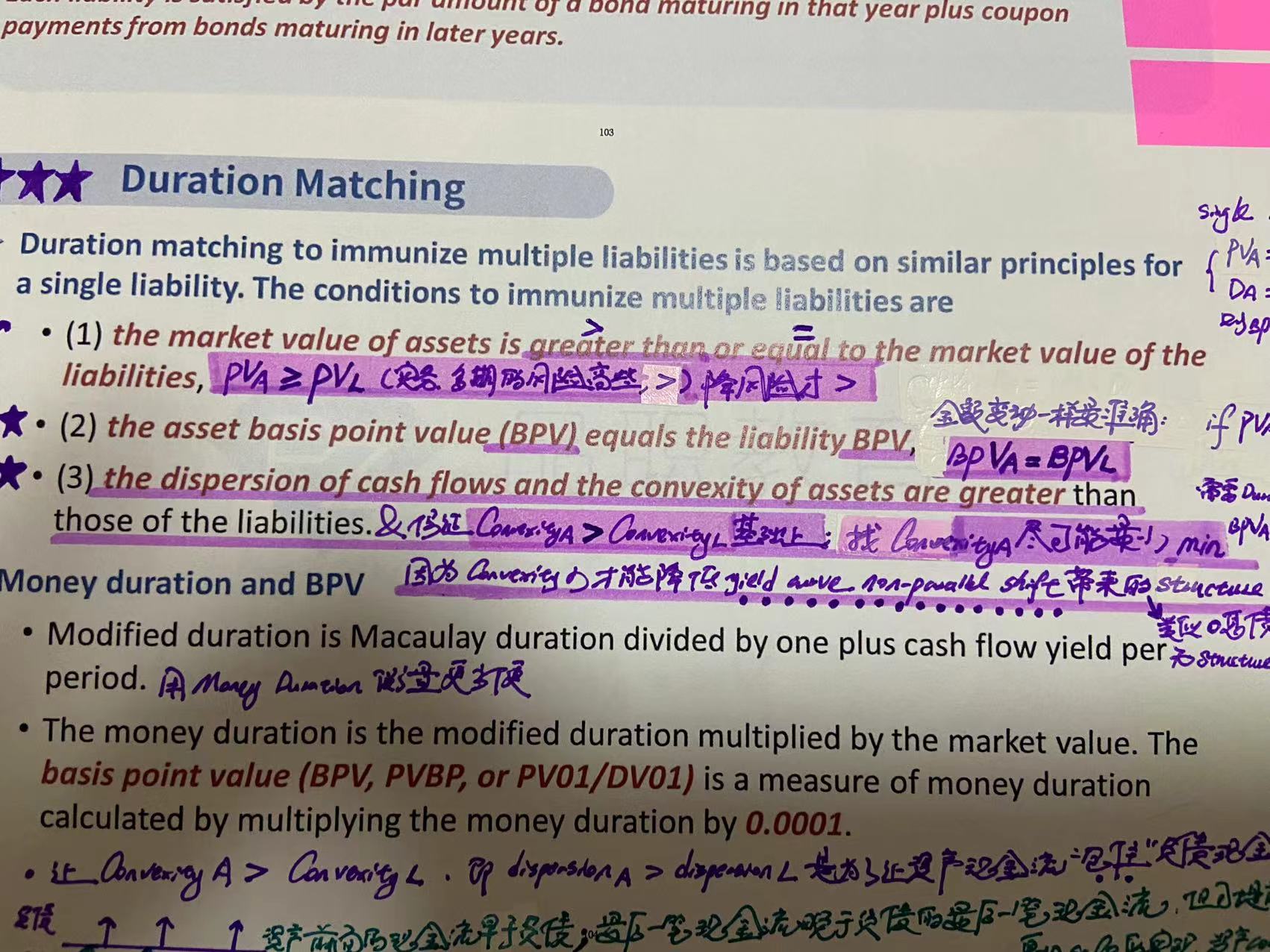

而multiple liability是指未来有多笔现金流的流出,相当于liability是一个付息债券或者可以看成多个零息债券的组合,所以要match liability就要PVasset>=PVliability了,因为未来liability有多笔,此时最好是大于,也就是期初多准备一些钱,才能更加安全的确保未来能cover多笔现金流的支出。那么如果此时要求Dasset=Dliability,就会出现asset和liability变动不同步的问题。举个例子,比如一开始PVasset=110,PVliability=100,Dasset=Dliability=5,当利率上涨1%的时候,asset value下降5.5,而liability下降5,长此以往,到期的时候asset可能就无法match liability了,所以此时要求BPV相等,也就是要求asset和liability的value是同步变化的,那么未来不管利率怎么变,最终asset就可以liability了。

BPV相等相当于是一种更严格的要求,因为multiple liability未来不能cover的风险更大,所以会比single liability的条件更加严格。

----------------------------------------------就算太阳没有迎着我们而来,我们正在朝着它而去,加油!

tujinjin · 2023年05月14日

老师分析的真好!感谢!