NO.PZ2022072204000145

问题如下:

Delta公司有两个备选方案处置300万美元的剩余现金:

方案一:回购债券。公司所有发行债务为其发行在外的300万美元债券,一旦完成回购,Delta公司将成为一家完全权益公司,并将永远不再负债。

方案二:回购股票。Delta公司利用这300万美元现金在公开市场。上回购其部分股票。

无论采用何种方案,Delta公司都将产生120万美元的永续性年度息税前收益。每年年末公司将所有的收益作为股利派发,公司税率为30%,非杠杆权益的期望收益率为15%,利息收入的个人税率为25%,股利的个人税率为10%。忽略破产成本,所有交易均不考虑交易成本,试通过计算判断哪种方案使得公司价值更高,并从理论上简要分析其原因。

解释:

品职解析:

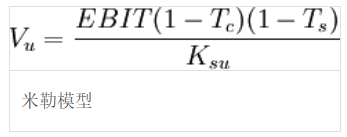

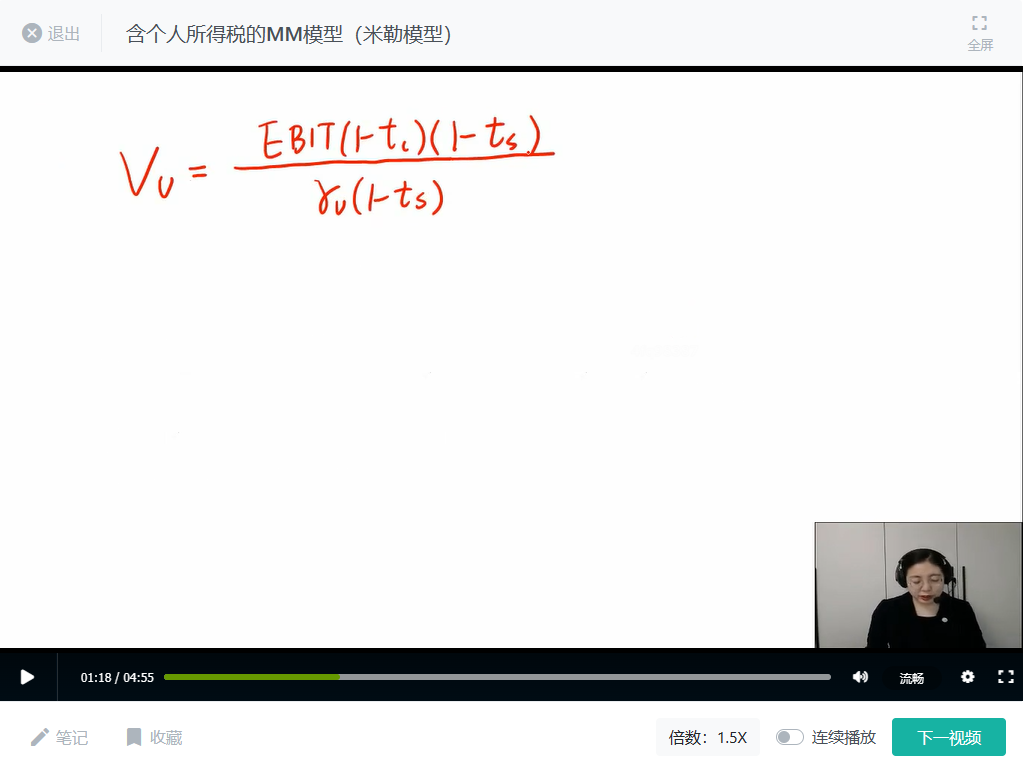

无杠杆企业价值:

由于本题无具体资本结构和利息率,无法求出具体的杠杆公司价值,若有则是无杠杆公司价值加上税盾。

此题可以从另一个角度进行分析和解答。

如果公司息税前利润是1美元,无负债情况下如果全部支付给股东,则股东收到:

(1-tc)·(1-ts)=0.7×0.9=0.63

如果全部支付给债权人(或考虑股利支付率等于利息率的情况),则债权人收到:

(1-tg)=1-0.25=0.75

0.75>0.63

在省略破产成本的前提下,持有负债对公司价值有利,因此方案二更有价值。

不懂第一种方法,为什么还要乘以个税。第二种方法方案二不是成本更高么