R12 Counterparty credit risk,collateral exhaustion risk and liquidity risk

老师你好,这道例题我有几个问题

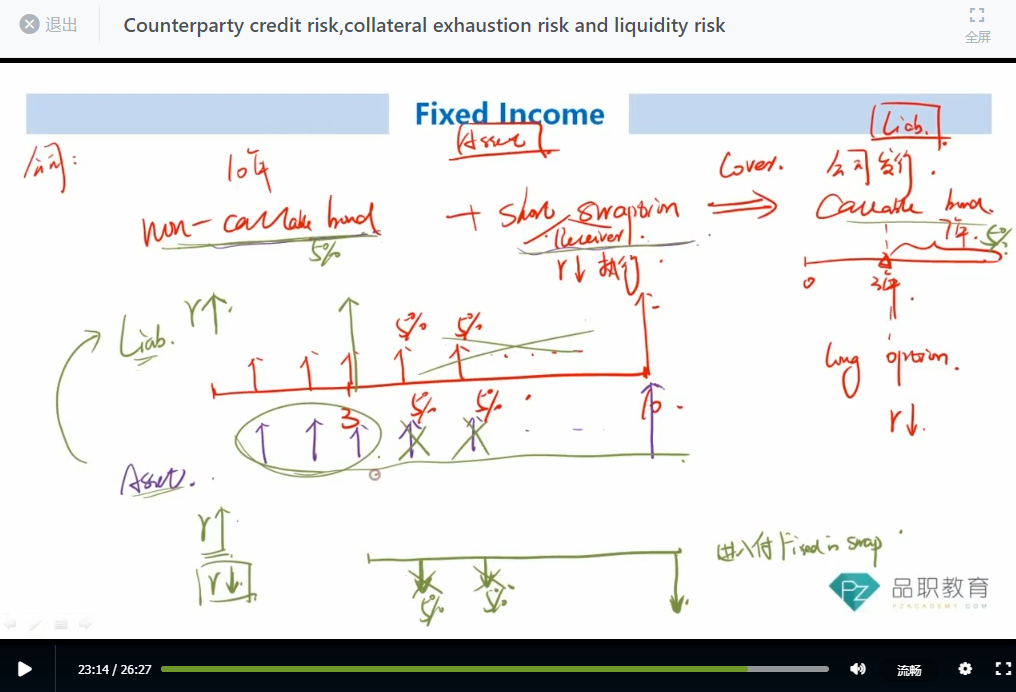

Q1 这里Short Receiver Swaption也并没有完全Match Callable bond的liability呀,3年以后的CF确实是互相冲掉了,但是如果interest rate下降需要Call back bond, Liability在三年整需要支付一笔钱Call回这个bond,但在Asset方并没有这笔大额现金流流入来cover这笔Call回bond的钱(Short Swaption收到的premium金额在时间和金额上都对不上,premium的话应该是t=0,金额会比call 回的价格少很多)

Q2 Short Receiver Swaption 是卖给对手方一个权利可以收Fixed付Floating,那么我们作为对方的对手方就需要付Fixed收Floating. 付Fixed的部分是可以用non-callable bond的Coupon流入来支付,收Floating的部分就让他净流入吗?