老师,课后题这题,我能从利率方面解答出要收固定汇率,支浮动汇率。

但是我无法从duration的角度解释,这个方法明显是要提高Duration啊,但是为什么是要提高Duration呢?能帮忙从duration角度解释下吗?

pzqa31 · 2023年04月05日

嗨,努力学习的PZer你好:

同学,是这样的,一般我们说调节duration大多是站在投资者角度考虑的,当预期未来利率下跌时,投资者希望提高duration,使得持有的债券价值上涨更多,这并不是为了hedge风险,而是为了获得更多收益。对于一些以交易为目的的投资者,买入债券后并不是为了持有至到期,而是想在合适的时机卖出,债券价值上涨越多就可以获得更多的收益。

这道题比较特殊的是,它是从发行人视角考虑的,从发行人的角度关注的主要就是融资成本,所以你一开始的理解是正确的。发行人发债并不是short bond, 就是一种融资行为,其实未来市场上债券价值的变化对发行人并没有实质性影响,所以我建议你按照最初的理解来就可以啦。

同学你能从多角度深入思考非常好,加油哦^^

----------------------------------------------

努力的时光都是限量版,加油!

pzqa31 · 2023年04月03日

嗨,从没放弃的小努力你好:

同学你好!

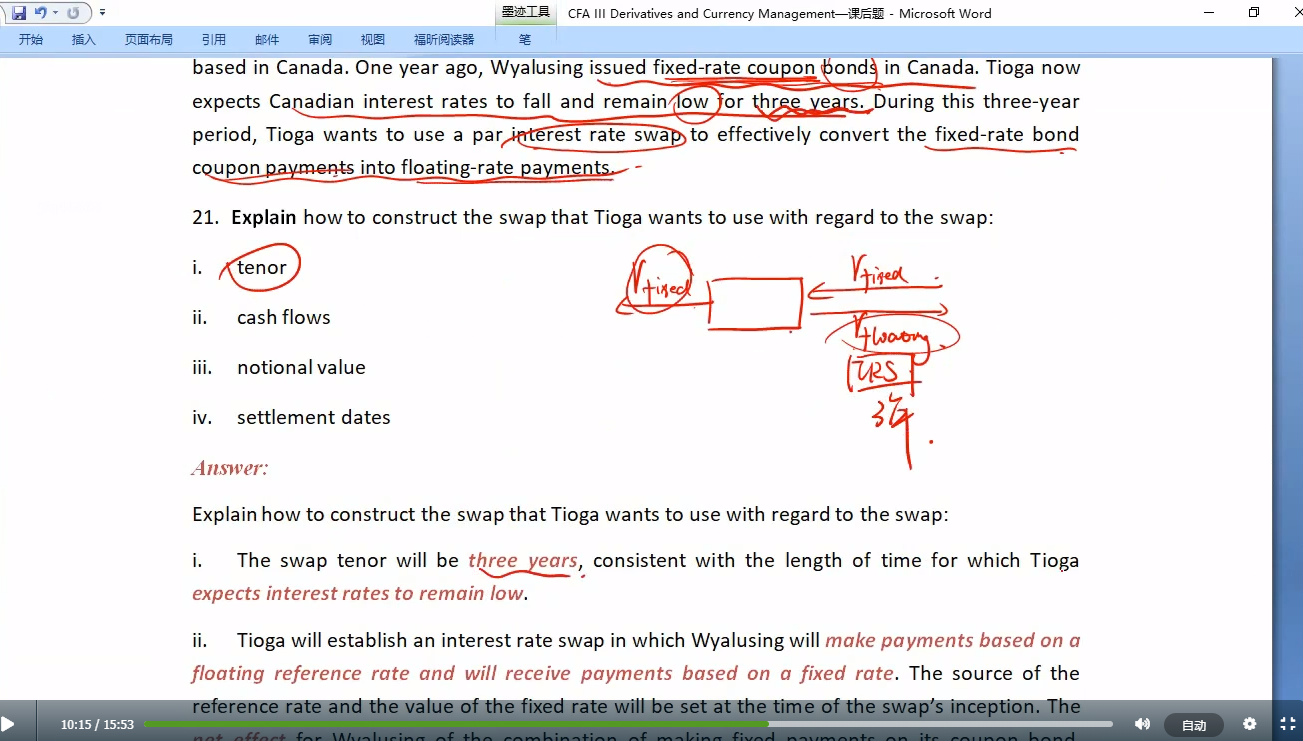

这道题的意思是W公司要发行一个固定利率债券,CFO预期未来利率会下降,为了降低融资成本,要进入一个receive fixed的swap,net effect就是公司支付浮动利率。未来伴随市场利率的下降,就可以降低融资成本。

从duration的角度来看,预期未来利率下降,即债券价格上涨,久期是衡量债券价格变动对利率变动的敏感程度,此时提高duration可以使债券的价值上涨更多。选择怎样的swap取决于target duration和手里的portfolio duration的对比,此题中target duration>portfolio duration, 所以需要进入一个receive fixed swap, 因为receive fixed swap的Dswap=Dfixed-Dfloating>0,这样就可以达到提高duration的目的了。

----------------------------------------------

加油吧,让我们一起遇见更好的自己!

tujinjin · 2023年04月05日

老师,我一开始也是这么理解的。但是这个公司是发行债券,他是short bond,怎么也希望债券价值上涨呢?? 就这点我不明白。 反过来说,如果这个case 的主语是investor ,他们long bond, 利率下降,他们就不会去做hedge。因为利率下降,手里的债券价格就是上升的。