A delta normal method will understate the risk of an options portfolio.不应该是高估么,因为这个方法没有考虑到convexity,否则可以减去一部分?

李坏_品职助教 · 2023年03月27日

嗨,爱思考的PZer你好:

首先这个考点只需要知道结论即可,不会考你数学推导。

这个公式和这段话是原版书教材里面的,可以看一下FRM原版书。

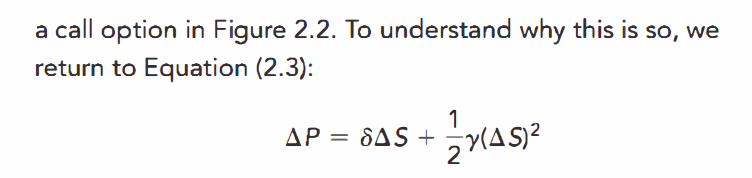

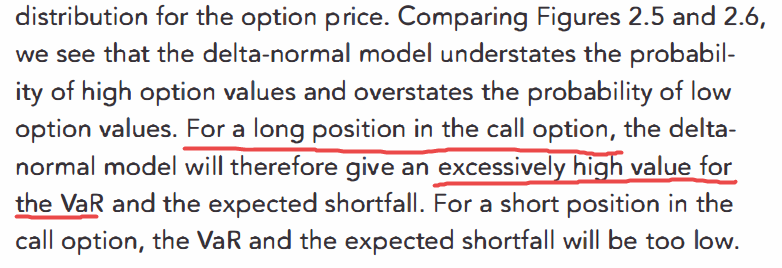

教材里还给了一张图,图里面的虚线(45度直线)是delta-normal的期权价格,而实线则是实际上的期权价格。可以看到实际的期权价格比45度的虚线要多了一些弧度,也就是curvature,这个弧度的效果就是,对于一定比例的股票价格变动(横坐标变动),实际的期权价格的上涨,会比45度的虚线要多,所以△P=δ*△S + 1/2 * γ * △S^2。

这里的△P是期权价格的变化,△P后面是泰勒展开(高数里面那个泰勒展开),一般只考虑前两项,也就是一次项和二次项就足够了。

如果只考虑一次项,那就是delta normal method,这样就忽略了后面大于零的二次项,所以是低估了期权的价格。比如本来最极端的5%的概率下,期权的价格应该是只下跌30%,但由于忽略了二次项,导致5%的概率的期权价格跌了35%,这就说明delta-normal的α=5%的VaR被夸大了。

----------------------------------------------

加油吧,让我们一起遇见更好的自己!

beiweiy · 2023年03月27日

本来最极端的5%的概率下,期权的价格应该是只下跌30%,但由于忽略了二次项,导致5%的概率的期权价格跌了35%,这就说明delta-normal的α=5%的VaR被夸大了。这个不是更从侧面说明delta-normal算出的var更大,导致option的风险被高估么?因为真正的option应该是涨多跌少,delta-normal算出来的跌的更多,所以用它算是高估了

李坏_品职助教 · 2023年03月26日

嗨,从没放弃的小努力你好:

你在哪里看到的这句话?delta-normal是忽略了期权的二次项变动的,

也就是上面公式的γ=0了,会使得期权价格变动被低估,从而使得VaR的值被夸大了。应该是高估了风险。

按照FRM原版书的原文讲解:

----------------------------------------------

加油吧,让我们一起遇见更好的自己!

beiweiy · 2023年03月27日

老师这是基础了的哪节?还是没太明白,为何的他deltaP被低估了,所以vaR就是被高估了?还有就是考虑到C不应该是减去一块儿么,为何中间是加号?