NO.PZ2022070602000017

问题如下:

A hedge fund manager who holds a portfolio of interest rate-sensitive positions has just received an

economist’s report forecasting a significant shift in interest rates. Accordingly, the manager wants to change

the fund’s interest rate exposure by investing in fixed-income securities with negative duration. Which of the

following positions should the fund manager take?

选项:

A.

A long position in a callable corporate bond

B.

A long position in a putable corporate bond

C.

An interest rate swap paying fixed and receiving LIBOR plus a spread

D.

An interest rate swap paying LIBOR plus a spread and receiving fixed

解释:

中文解析:

C是正确的。为了通过持有负久期的头寸来改变利率敞口,基金经理将需要投资于价值随着利率的下降而下降(以及价值随着利率的上升而上升)的证券。支付固定利率并收取LIBOR加上价差的利率互换,其价值将随着利率上升而增加。

A是不正确的。尽管与其他方面相同的无期权债券相比,可赎回债券的期权减少了该债券的久期,但总体久期仍然是正的。

B是不正确的。与可赎回债券类似,可退回债券的久期保持为正,尽管低于其他相同的无期权债券。

D是不正确的。支付LIBOR加上价差,并且收取固定利率的利率互换,其价值随着利率的上升而下降。

-----------------------------------------------------------------------------------------------------------------------------

C is correct. In order to change the interest rate exposure by taking a position with

negative duration, the manager will need to invest in securities that decrease in value as

interest rates fall (and increase in value as interest rates rise). An interest rate swap

paying fixed and receiving LIBOR plus a spread will increase in value as interest rates rise.

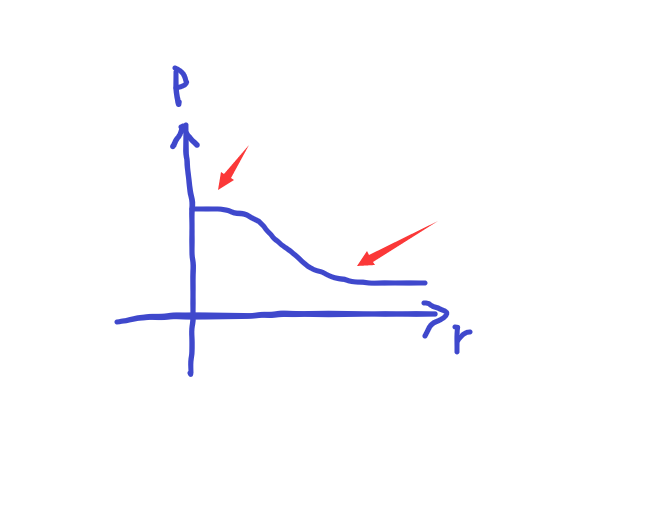

A is incorrect. Although the call feature of a callable bond decreases the bond’s duration

in comparison to an otherwise identical option-free bond, the overall duration of the

bond remains positive.

B is incorrect. Similarly to a callable bond, the duration of a putable bond remains

positive despite being lower than that of an otherwise identical option-free bond .

D is incorrect. An interest rate swap paying LIBOR plus a spread and receiving fixed will

decrease in value as interest rates rise.

题干中提及基金经理想要投资负久期的固定利率债券,难道不是要收固定利率,支付浮动利率吗?还有第一种callable bond为何久期一定是正的?C和D久期是否为负具体怎么理解?