NO.PZ2015122801000065

问题如下:

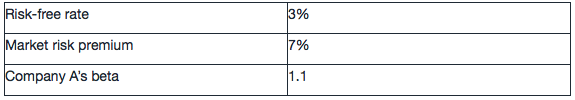

Veronica has estimated that company A will pay dividends of $1.5 and $2.5 respectively at the end of year 1 and year 2. Dividends are expected to grow at a 5% rate after the second year. Other useful information are shown in the following table.

What's the intrinsic value of company's shares?

选项:

A.$36.

B.$41.

C.$44.

解释:

B is correct.

The required rate of return is 3% + 1.1*7% = 10.7%.

D1=1.5, D2=2.5

PV2= 2.5*(1.05) / (0.107 - 0.05) = 46.05.

V= 1.5 / 1.107 + (2.5 + 46.05) / 1.107^2 = 40.98.

B是正确的

本题考察的是两阶段红利折现。

D1=1.5, D2=2.5

PV2= 2.5*(1.05) / (0.107 - 0.05) = 46.05.

V= 1.5 / 1.107 + (2.5 + 46.05) / 1.107^2 = 40.98.

需要注意的是,这里的r = 3% + 1.1 * 7% = 10.7%。因为题目提供的是market risk premium而不是market return,所以这里的7%直接代表(market return – risk free return)

CF1=1.355

CF2=D2+P2

i=10.7

但是在cf2中的d2算出来以后最后求出来的npv和答案不一样