sell convexity难道在steepening时没有好效果吗?

发亮_品职助教 · 2018年04月29日

ZCB的convexity不等于0哈。简单的理解,ZCB的duration会在债券的生命周期中发生变化,那么既然duration会发生变化,那么convexity就不会是0.

但是可以说,在相同duration的情况下,ZCB的Convexity最小,因为只有一笔现金流,而相同Duration的Coupon-paying bond 现金流更加分散。

以下是一个简单的数学推导,可以参考下,只做了解:

ZCB的债券价格:

把上述公式记为公式1

Duration:

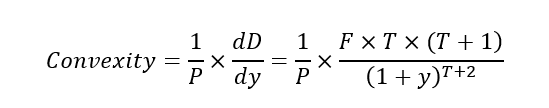

Convexity:

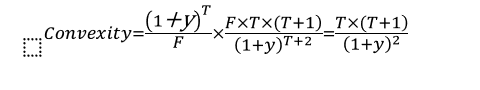

将公式1代入化简:

所以可以看出想让ZCB的convexity等于0,除非是T=0,即债券到期。

发现ZCB的Convexity与他的Maturity的平方成正比,所以有了讲义里的第二条结论:

发亮_品职助教 · 2018年04月29日

纠正一下,Convexity直接是duration对y求导,所以上面的convexity公式前面多写了一个1/P。不过后面结果是对的哈

力力9 · 2018年04月29日

这图里说zero-C has lowest Convexity, 另一个讲义里说 zero-C has no structural risk. Convexity不是0, 为什么说no structural risk,不是只是Lowest 吗

发亮_品职助教 · 2018年04月29日

再补充一下,duration是债券价格对利率的一阶导,Convexity是二阶导,从上面的债券价格变动的公式也能看出来duration对债券的影响占更大的比重。这也就是为什么只有较为精确考察时,才考虑convexity。

如果一个barbell债券组合,和另一个bullet债券组合,他们的duration相同,那么barbell债券组合的convexity是会更大的。

在这种情况下,如果利率曲线整体平行移动,例如利率下跌,如果仅仅用duration衡量,他俩的涨幅是一样的,但是如果在考虑Convevity的影响,barbell涨的更多,因为conveixty更大。同样,利率整体上升,barbell还是更好,由于convexity大,所以跌的少。

对于本题,在利率曲线非平行移动的情况下,首先要看的是债券组合的Key rate duration(最主要的影响)。barbell组合的KRD就决定了他在steepening(长期涨,短期跌)的变动情况下表现的更不好。最主要的影响已经决定了barbell不好,剩下次要的convexity影响太小。

力力9 · 2018年04月29日

ZERO-COUPON BOND的Convexity是不是=0?

发亮_品职助教 · 2018年04月29日

你的理解有一点点偏差。

Conveixty对于债券来说,是一个好的“属性”。当利率发生小幅度变动时,我们可以只考虑duration,当利率发生大幅度变动时,需要既考虑duration,又考虑convexity,这样就会更精确的考察利率变动债券价格的变动。

如上图,当利率发生变动时,债券价格百分比的变动:即考虑了前半部分的duration影响,又考虑了后半部分convexity影响。

发现当利率下跌时,公式右边前半部分duration带来的影响是使得债券价格上升,后半部分convexity的影响是进一步加强债券价格的上升幅度,因为后半部分是正数。

当利率上升时,公式右边前半部分duration带来的影响是使得债券价格下跌,但是后半部分convexity的影响是正数,所以可以一定程度上减轻债券价格下降的幅度。

利率曲线再更加steepening的情况下,假设长期利率上升,短期下跌;在这种情况下,为什么bullet会优于barbell,主要是因为债券组合的债券分布不同。

对于bullet的组合,更多的债券到期日集中在中期。这就是为什么他叫bullet,因为更多的现金流发生在中期。既然大多数的债券Maturity在中期,那么说明Macaulay duration,进一步说明Modified duration在中期。所以对于bullet组合,他的MD是中期的数据。

对于两个duration相同的债券组合,一个是barbell,一个是bullet。既然债券的加权平均duration一样,说明barbell的组合,主要的债券更多的集中在:长期,和短期。因为barbell是现金流更多的集中在两头,所以更多的债券到期日在两头,这样的加权平均MD才能和bullet一样。

所以一个steepening的曲线(长期利率上升,短期利率下跌),barbell型的组合表现更差,这是因为barbell组合的有很多duration大的债券,所以跌的更多。也有很多duration小的债券,但是duration很小,所以带来的上涨收益有限。

在这种steepening情况下,bullet表现的就更好,因为bullet更多的债券是中期duration的债券,长端和短段利率的变动对他的影响比较小。

其实Barbell和bullet,也可以看成key rate duration分布不同的债券。对于barbell,主要是长期和短期的key rate duration较大,中期的KRD较小。对于Bullet,主要是中期的KRD较大,短期、长期的KRD较小。因此Steepening(长期利率涨和短期利率跌的变动)对barbell的影响更大。

发亮_品职助教 · 2018年04月28日

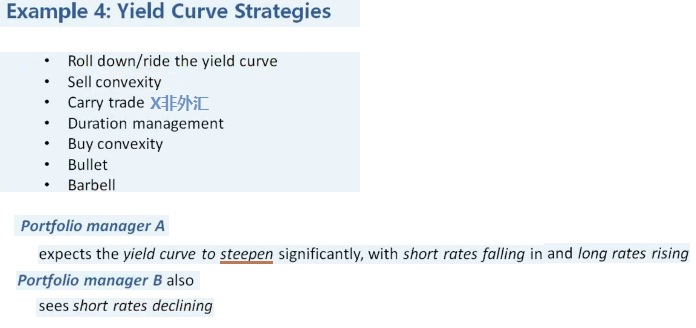

这道题把我们在三级里学到的 active yield curve strategy 基本都列出来了。

根据预测未来的收益率曲线是否稳定做了以下分类:

债券的Convexity属性,对债券投资人来说是有利的属性。

因为当利率下跌时,相同duration情况下,凸性大的债券,其价格涨得更高。

当利率上升时,相同duration情况下,凸性大的债券,其价格跌得更少。

如果当投资者卖出Convexity时,意味着投资者认为未来利率的波动率较小,即投资者认为未来利率不会怎么变动,他是stable的。在利率不变stable、或者波动率小的情况下Convexity对投资者来说是没有价值的,因此,他可以出售掉convexity(卖出option)获取premiums,这个premiums可以增强投资者持有债券期间的收益。

本题A manager预测的是债券曲线会更加陡峭,即利率曲线有波动,在这种情况下Convexity是有价值的,卖出Convexity投资者要承担更大的风险。比如卖出call option来sell convexity,如果利率下降债券价格上升,投资者并不能享受债券价格上升带来的收益,因为bond很有可能被call option的对手方行权以低价买走。

力力9 · 2018年04月28日

这个.... 债券曲线更steepening, Convexity应该是不利的吧。 bullet优于barbell,就是因为后者C大不利。