这是Section 8 里面李老师讲的内容,这里的成本公式推导不太明白,想了好久好久都想不通。

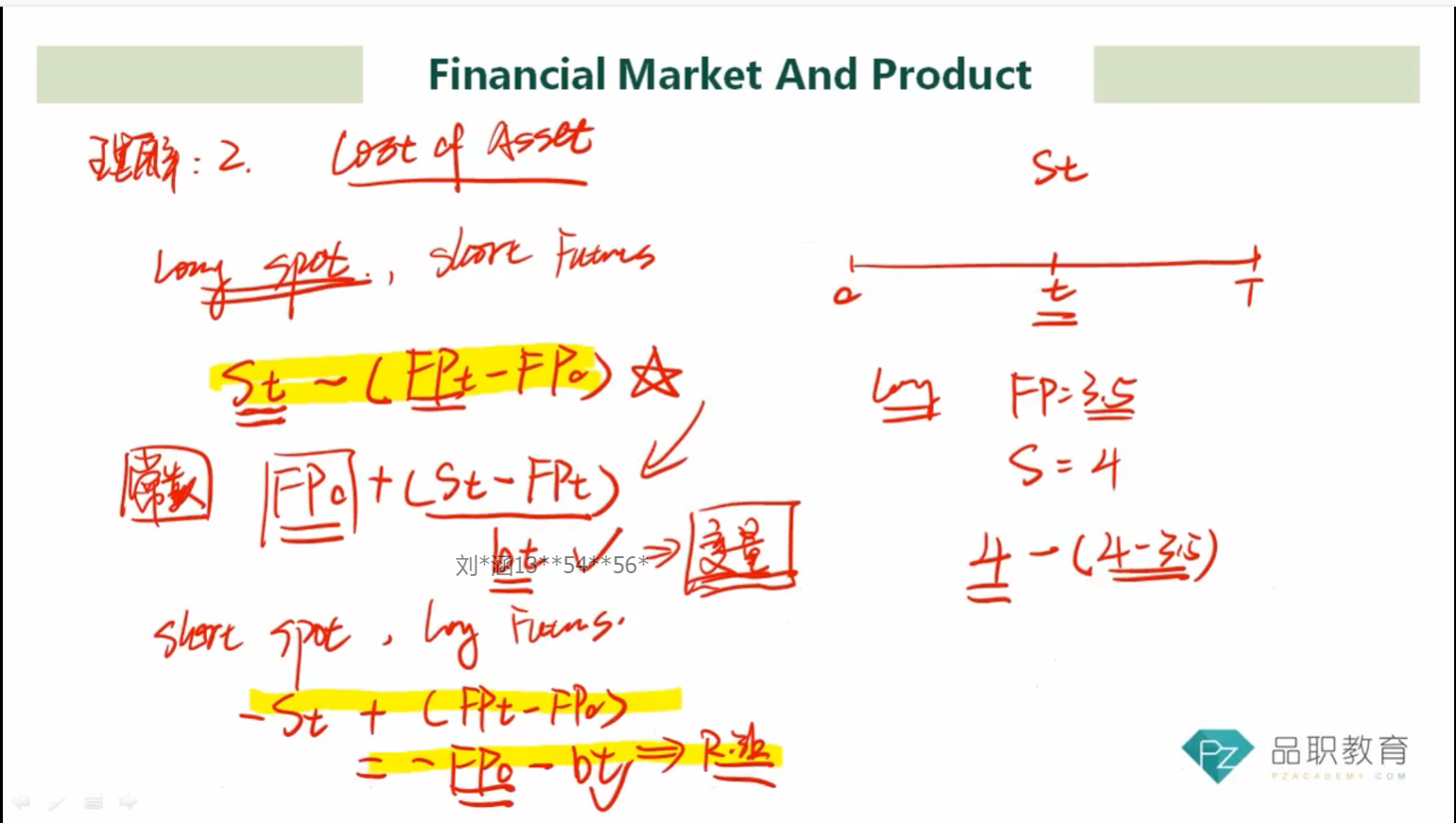

如果是long spot, short futures的话,应该是该人持有这个资产,怕资产价格下跌,所以short futures,但是李老师举了个买水的例子,就是图中的右侧,St=4,FP=3,老师在解释的时候说spot的现价是4元每瓶,但是因为我签了期货,可以以3.5每瓶的价格买水,故我专了0.5元,但是问题在于,我不应该short futures吗,就是签一个以高价卖水的合约,而不是低价买水,如果是这样的话,不就成了long spot, long futures了吗

用第一个标黄的公式也可以推出矛盾来,如果是short futures的话,FPt<FP0,价格下跌,才能赚钱,但是如果FPt<FP0,则此时括号内的(FPt-FP0)是负数,因此总成本=St+正数,总成本反而上升了,这就与用short futures做对冲矛盾了,futures价格下跌,获得收益,成本应该降低才对。

另外老师,short方是怕资产价格跌还是涨,我应该把short理解成单纯地卖一个东西,那它就是怕价格跌的,还是说按做空来理解,先借后卖再买回,那它就是怕价格涨的

我已经迷糊了.....(qwq)