最后这个例题有两处不明白

1.第一问为什么老师说负债端是long 了一个option,那么资产端一定是short一个option呢?

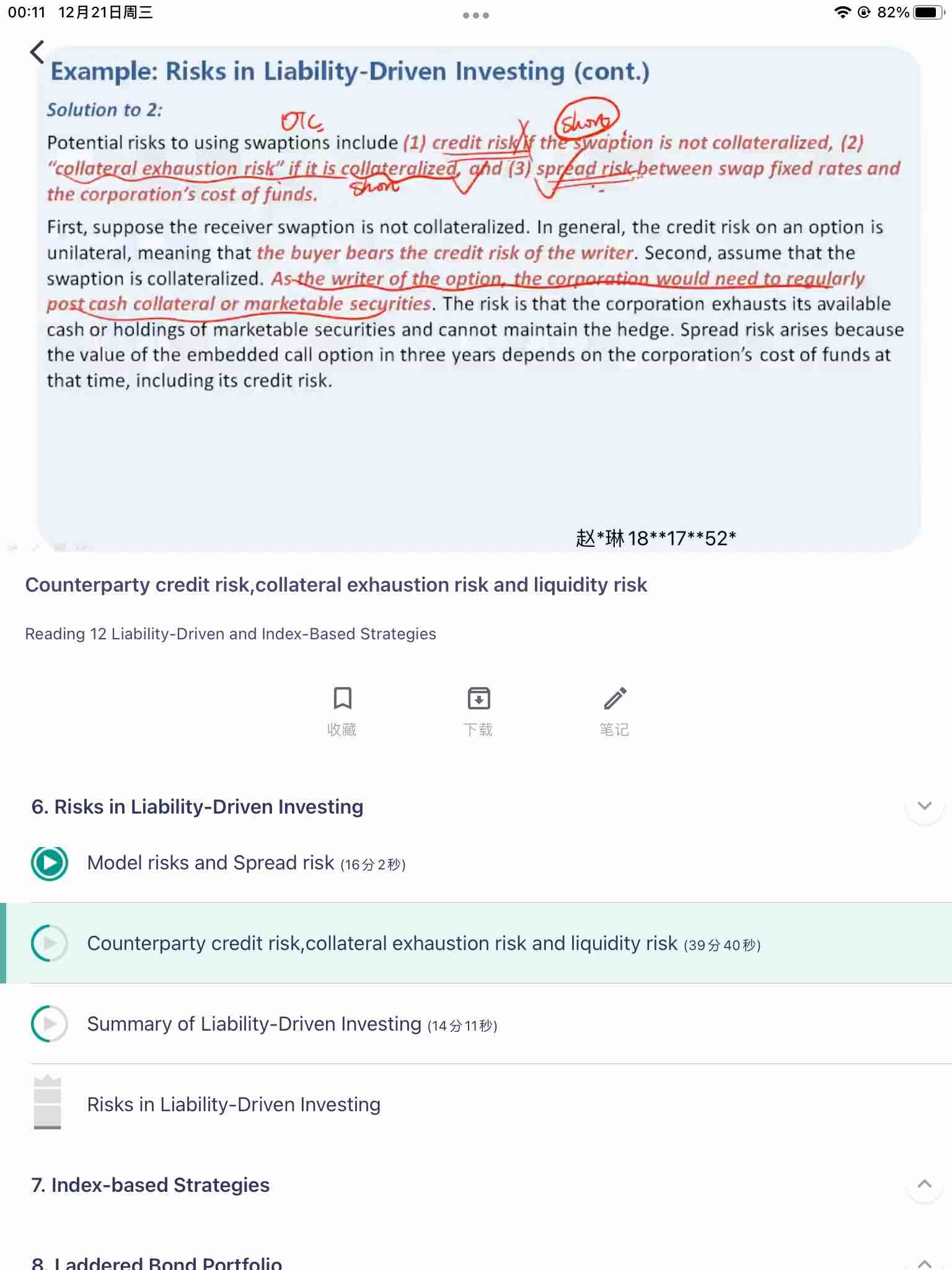

2.第二问关于spread risk这里我没有看明白这个解析,为什么swap fixed rate和cost of fund之间会产生spread risk,是因为假设了fixed rate与callable bonds触发call发生的利率相等么。

谢谢老师

pzqa015 · 2022年12月24日

嗨,从没放弃的小努力你好:

1.第一问为什么老师说负债端是long 了一个option,那么资产端一定是short一个option呢?

----

可以这样理解:callable bond从公司的负债角度,是short non callable bond+long option,short bond未来会有一笔现金流流出,long option期初要支付期权费,那么从资产角度,要在未来有一笔现金流入来cover未来的现金流出,期初有一笔现金流入来cover期权费,期初这笔现金流入可通过short option收期权费实现,未来的现金流出可通过long non callable bond来实现。

----------------------------------------------虽然现在很辛苦,但努力过的感觉真的很好,加油!

pzqa015 · 2022年12月24日

嗨,爱思考的PZer你好:

2.第二问关于spread risk这里我没有看明白这个解析,为什么swap fixed rate和cost of fund之间会产生spread risk,是因为假设了fixed rate与callable bonds触发call发生的利率相等么。

----

不是

swaption的底层是swap,swap rate是金融机构的融资成本,而公司作为企业,发行callable bond,它的融资成本和金融机构融资成本肯定是不相等的,二者之间存在利差,这个利差导致的免疫失败的风险,就是spread risk。

----------------------------------------------加油吧,让我们一起遇见更好的自己!

倩倩加油鸭 · 2022年12月25日

谢谢老师,辛苦您啦