CFA 2级,reading 37 原版书课后第23题

为什么option free bond 用 spot rate 折现而 callable bond 用forward rate 折现?

怎样区分什么时候用什么rate折现?

有用到par rate 折现的时候吗?

谢谢

发亮_品职助教 · 2018年04月14日

同学你好。最近回答了好几遍这道题。问题的出发点都略有不同,后面我会给上链接,可以看看之前的答案,如果还是有疑问,我们可以继续讨论。

下面,我先回答一下par rate的问题。

关于par rate/或者par yield curve,原版书给出了下面的解释:

The par curve represents the yields to maturity on coupon-paying government

bonds, priced at par, over a range of maturities.

所以,首先par curve是一个yield-to-maturity收益率。说到YTM,他一定single discount rate,即不管哪年的现金流都是以YTM折现。

Par rate的特性就是他会使得government coupon-paying bond平价发行(这就是为什么叫par yield)。我们都知道,债券的平价发行,一定是coupon rate等于分母的折现率,所以有了par curve,我们相当于知道了使得债券平价发行的coupon rate。

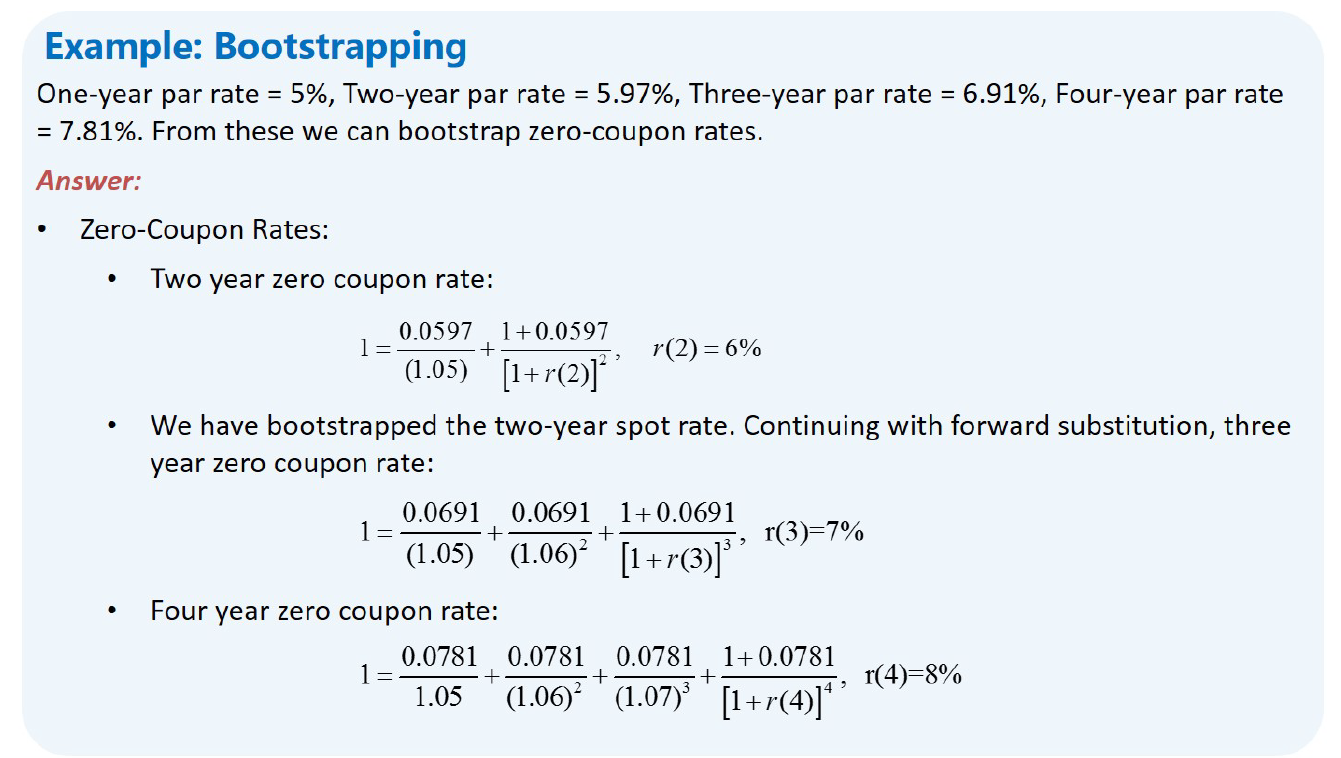

有了par rate我们就可以推导出来spot rate。方法就是常说的bootstrapping。具体在讲义里的地方如下。

我们知道了一年的par rate,也相当于知道了一年期的spot rate。

我们知道了两年的par rate,也就相当于知道了分子的coupon是par rate,用1年期的spot rate和两年期的spot rate折现两笔现金流,使其等于面额par。由于已经知道了1年期的spot rate,所以两年期的spot rate可求出。

再将1年期的spot rate,和已经求出的2年的spot rate代入一个三年期的coupon-paying bond,由于已经知道了coupon是par rate,pv是面值,所以就可以求出三年的spot rate。以此类推,我们就算出了spot rate curve。

一般在求含权债券的现值时,我们都会用到forward rate。其原因是,含权债券未来的现金流不确定,例如callable被赎回,那么往后的现金流就不存在。一般而言,债券的embedded option是在年末行权,所以,我们需要用forward rate从最后一年开始,一年年地将债券往前一年末折现,以此判断债券的是否会被行权。

而option-free bond不存在现金流不确定的情况,所以可以直接用spot rate一笔折到现在。

之前由于详细回答过这样的问题,可以参考之前的回复:

http://class.pzacademy.com/#/q/10817

发亮_品职助教 · 2018年04月14日

所以par rate一般用来求spot rate。既然他是特定债券的YTM,所以用来折现也不太妥