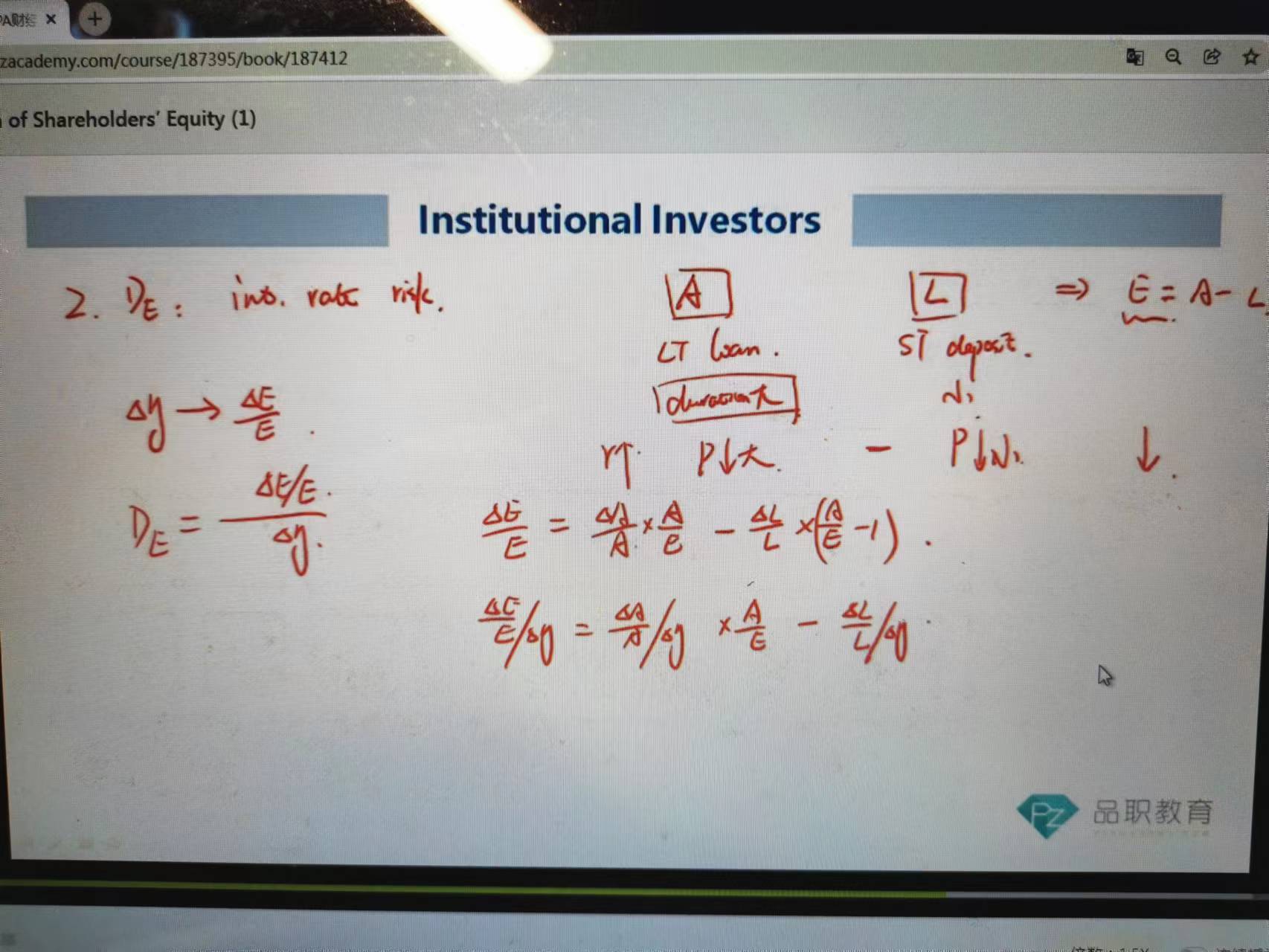

何老师在视频中说如果equity的D>0时,y上升,E下降,如图1

但是在前面的视频里(如图2),duration公式是D=(deltaE/E)/deltaY,前面是没有“负号”的,那就是如果D>0,deltaY>0(即y上升),那么按公式变形deltaE/E=D*deltaY,deltaE也应该大于0(即E上升)才对啊!

请问是否这个Duration的公式错了?

lynn_品职助教 · 2022年09月29日

嗨,爱思考的PZer你好:

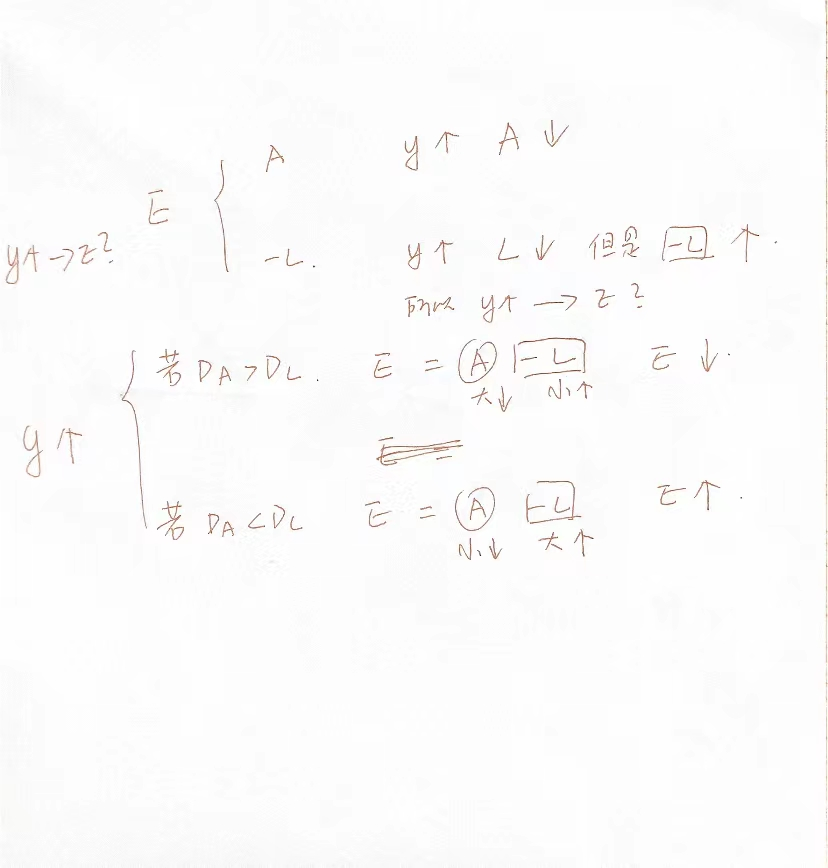

“因为A和L都是负相关,但是E=A-L,当A>L的时候,E和利率是负相关,De>0,反之则反”——这里写得有点乱,能否再详细展开解析一下?

如下图

我发现同学对这两个知识点都有疑问,首先,对机构IPS中bank这块的知识点,我们只要掌握下面这张PPT的内容即可,考起来是非常直来直去的,计算包括一些性质,因此把公式要记清楚,还有同学是另一个问题中关于volatility的,考察的重点也是在the volatility of the financial institution’s equity capital decreases as the correlation between asset and liability value changes (ρ) increases toward +1.0这一性质,即,其他条件一致时,在企业杠杆率很高时,如果增加资产与负债的Correlation,那么Equity volatility的下降幅度会更明显一些。

其次,因为我们距离2月的考试还有大量时间,所以针对有疑惑的地方,同学在抓住上述重点外,还是建议多看几遍基础班视频。按照我个人学习这块知识的经验,同学是没有把握最基本的一个点,这章大多数内容都是从这点衍生的,即银行最担心的是 Duration mismatch,也就是资产的Duration与负债的Duration不匹配的情况。Duration其实衡量的就是利率风险,也就是说,资产与负债的利率风险不匹配。

对于duration of equity来说,资产和负债不匹配(谁大),当然会影响,利率变动使equity上升还是下降。另外这里要注意的是equity不是权益,就把E看做是A和-L的组合,都是bond like的,这样才会有利率风险。

对于volatility来说,利率变动时,资产、负债的变动不同步,就自然会导致Equity价值有较大的Volatility。

----------------------------------------------

就算太阳没有迎着我们而来,我们正在朝着它而去,加油!

daiwin18 · 2022年09月29日

老师,你第一次回答我是“同学贴的这张图上De=(deltaE/E)/deltaY公式,没有放符号,是因为这里老师讲课的目的是推导公式,不考虑duration的性质” ——我觉得这是板书的公式出现错误了,duration的公式就应该有负号

daiwin18 · 2022年09月29日

如果你说板书的De=(deltaE/E)/deltaY,是漏了个负号,那我所有的疑虑都消除了