NO.PZ2019042401000027

问题如下:

Lemo, a private equity fund, choose not to report it's performance because the fund it managed has negative returns for the last 3 years.Lemo was established 13 years ago, reported returns for the first 10 years since its establisment when performance was excellent.This way of reporting results in:

选项:

A. Survivorship bias.

B. Sample selection bias.

C. Infrequent sampling bias.

D. Illiquidity Risk .

解释:

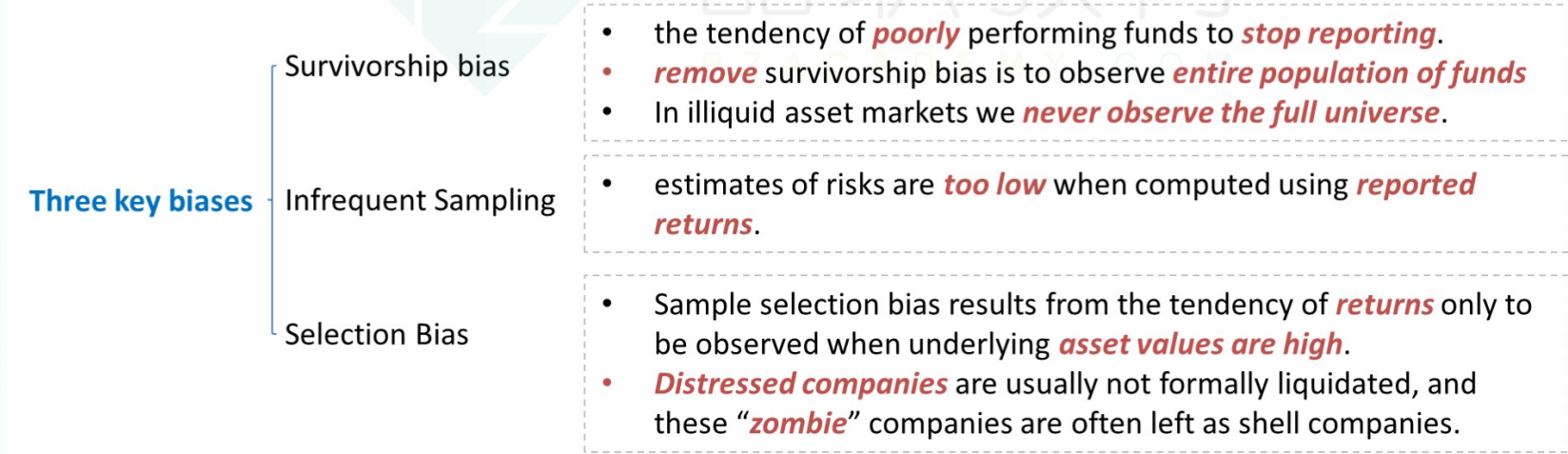

A is correct.

考点:survivorship bias.

解析:由于PE funds没有要求必须披露业绩,所以一些表现好的基金就会选择批露业绩,而一些表现不好的基金就会选择不披露业绩。这种情况就会引起survivorship bias.

B选项,sample selection bias是指由于发生交易的都是一些有价值或者价格比较好的资产,所以我们统计到的样本只是一些return比较好的样本,而一些价格不好的资产,甚至没有价值的资产由于根本不发生交易我们统计不到,就会导致样本选择偏差。

C选项,infrequent sampling bias是指由于交易频率不够所导致的偏差。

D选项是凑选项的,没有这个说法。

请问怎么区分selection bias 和 survioriship bias