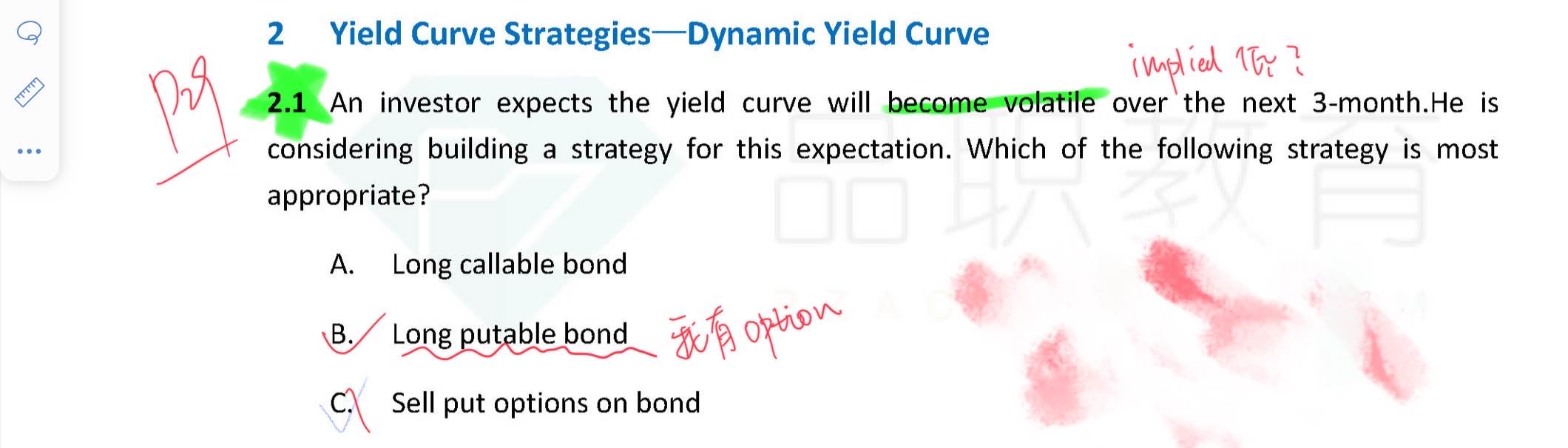

因为另外一道题是,预期become volatility,就要long option。那同样是波动率变大,为啥上一题就short呢

Hertz_品职助教 · 2022年08月17日

嗨,努力学习的PZer你好:

同学你好

1. 因为期权是唯恐天下不乱的衍生品,所以当我们要做多波动率的时候,对应的就是要做多期权,这一点是没有问题的哈。

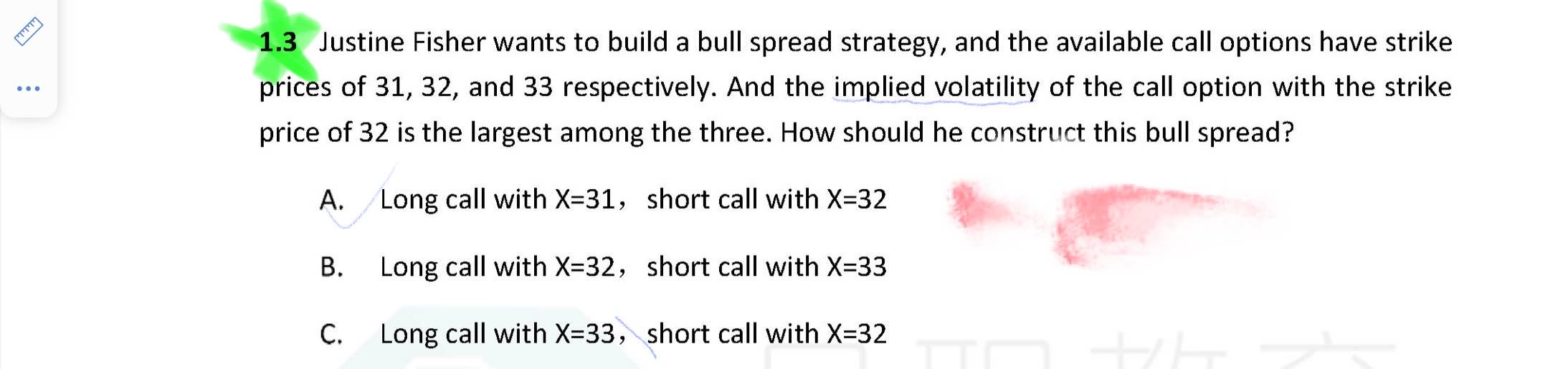

2. 那关于1.3题,看一下他这里是想构建一个bull spread策略,bull spread策略是买行权价低的期权,卖出行权价高的期权,据此可以看到A和B都是可以的。

那波动率在这里有什么用处呢?

之所以选择A是因为题干中说执行价格为32的call它的隐含波动率是最高的。而我们知道期权的隐含波动率和其价格是正相关的关系,隐含波动率高,意味着价格高。所以针对一个比较贵的期权,肯定是卖出比较好,意味着收到的期权费是多的。(同样的,如果是B选项,我们买进它的话,花的钱就比较多)

在构建任何一个策略的时候,其实都是需要考虑成本问题,尤其是在实务中,因此即便题目没有说明考虑成本问题,考虑到题干给的这个条件也需要延伸思考一下的哈。

----------------------------------------------加油吧,让我们一起遇见更好的自己!