老师,为什么B不对,为什么carry trade不HEDGE?hedge不是可以规避风险锁定收益吗?谢谢

pzqa015 · 2022年08月15日

嗨,爱思考的PZer你好:

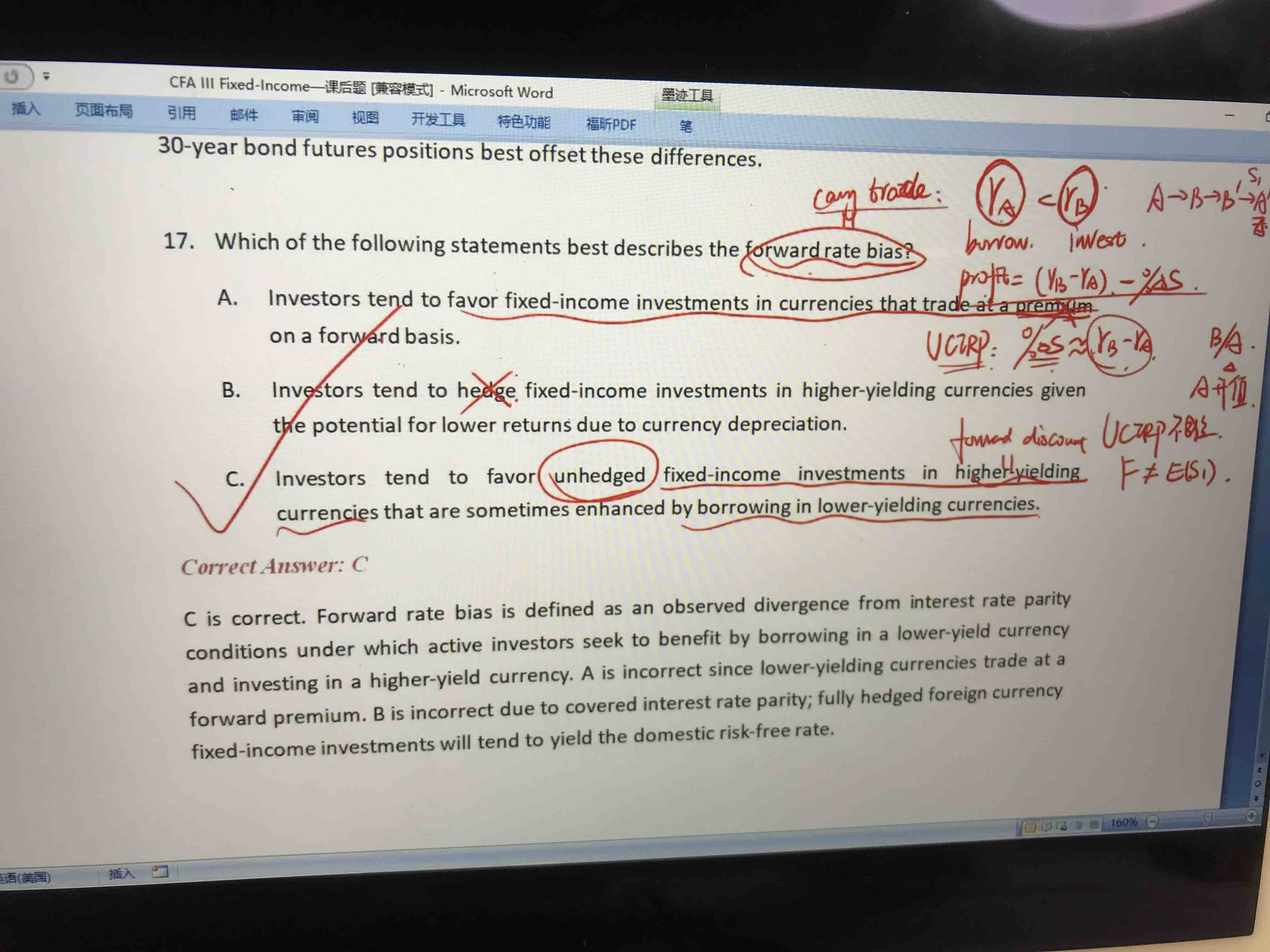

首先说一下什么是forward rate bias。

根据covered interest parity,对于A、B两种货币的债券,A代表低利率国家,B代表高利率国家,汇率表达形式用A/B的形式。那么有F/S=(1+rA)/(1+rB)①。S代表即期汇率,F代表forward currency rate。covered interest parity的现实意义是,如果跨国投资,用forward currency rate来Hedge 汇率风险,那么跨国投资的收益RDC(RDC=(1+rB)(1+RFX)-1,RFX=F/S-1)与在本国投资的收益rA是一样的。

对于uncovered interest parity,对于A、B两种货币的债券,A代表低利率国家,B代表高利率国家,汇率表达形式用A/B的形式,那么有E(S)/S=(1+rA)/(1+rB)②。S代表即期汇率,E(S)代表对未来即期汇率的预期。现实意义长期来看,如果uncovered interest parity成立,根据①与②,F=E(S),我们说,forward currency rate是future spot currency rate的unbiased predictor。

forward rate bias指的是上述公式的F≠E(S),也就是uncovered interest parity不成立。此时,E(S)/S≠(1+rA)/(1+rB),也就是E(S)/S-1不等于rA-rB,此时可以进行carry trade的,也就是从低利率(B)国家借钱,换成高利率(A)货币,跑到高利率国家投资,到期再换回低利率货币,carry trade的profit=rA-rB-(E(S)/S-1)。

C选项描述的就是这样一个carry trade的过程,unhedged fixed income investment代表在期初B换A时,对未来用A换B的汇率不做约定,根据future spot currency rate(E(S))来换汇,这样是有利可图的。所以C选项说用unhedged fixed income investment是完全正确的。

A选项:它说投资一种货币,这种货币trade at a premium on forward bias。根据A/B的汇率表达形式,trade at a premium on forward bias,表明F>S,则B升值。但根据前面讲的covered interest parity,F/S=(1+rA)/(1+rB)>1,那么应该借B国货币投A国货币,所以A的表述是不对的。正确的表示应该是投资trade at a discount on forward bias的货币。

B选项:还是假设A/B的汇率表达形式,A代表高利率,B代表低利率。B选项说投资者投资A,担心未来A的汇率贬值,那么会用forward currency rate来hedge,也就是covered interest parity所表达的意思。根据covered interest parity,跨国投资是无利可图的,所以,如果投资者认为未来A会贬值,那么也会有两种操作,一是A贬值到无利可图,那么投资者就不会做这个跨国投资了,所以谈不上hedged investment;如果未来虽然贬值,但考虑汇率调整后的RDC只要仍大于在本国投资的收益,投资者也会继续投资,同时不用forward currency rate来hedge,仍然unhedged,所以,B的表述也是不正确的。

----------------------------------------------虽然现在很辛苦,但努力过的感觉真的很好,加油!