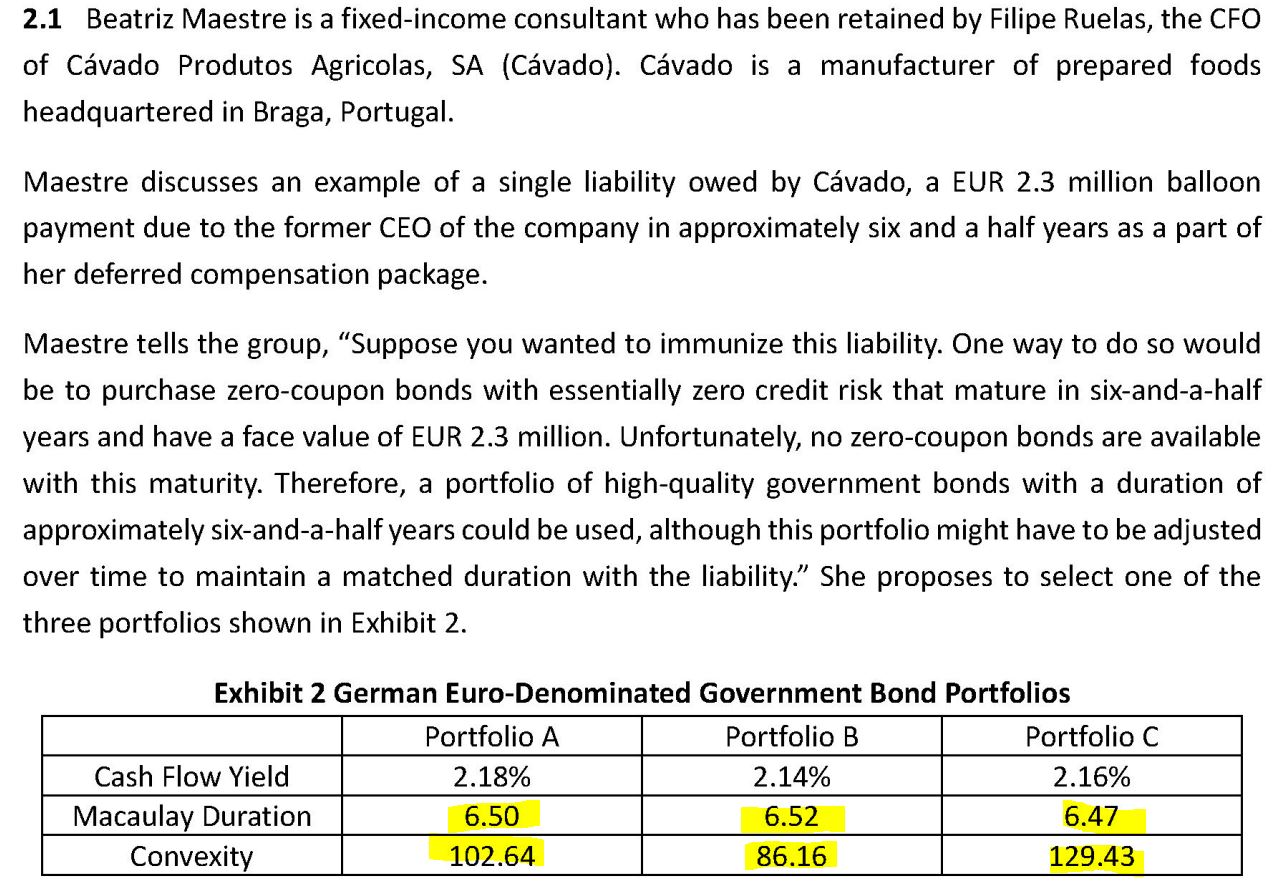

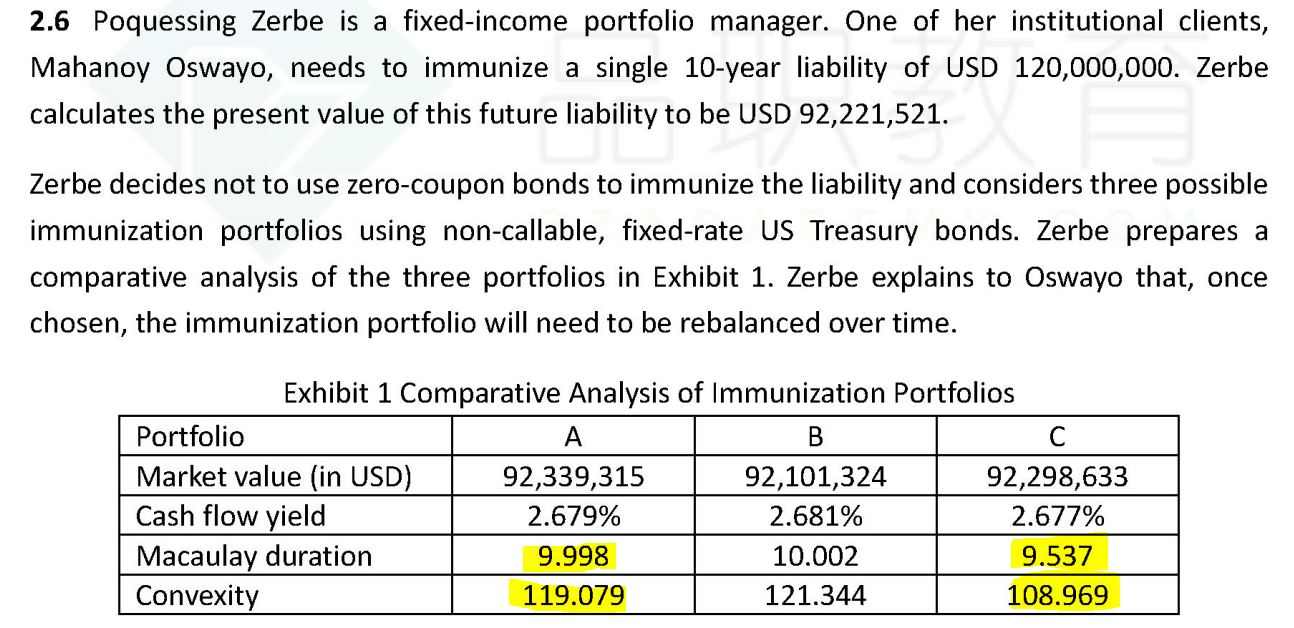

这两题的考点都一样。都是先要比较Macaulay duration, 然后再比较convexity. 图一那道说三个portfolio的Macaulay duration都差不多,所以应该通过比较convexity来决定。但是什么叫差不多呢?是用四舍五入的方法么,这样三个都是6.5year, 就跟题目要求的一样了。但是图二这道题,却说这三个的Macaulay duration, Portfolio A 是最接近 10years的,所以我们就可以直接用Macaulay duration来判断,就不用再看convexity。我的问题就是,那为什么不可以说图二这三个的Macaulay duration也都差不多,四舍五入也都是10啊,为什么C portfolio的9.537就不接近10了呢?那我还可以说图一那道题6.50是最接近题目要求的6.5年,就不应该再继续看convexity了, 就应该选A portfolio了呢。。。

感觉这两题的答案不是很严谨,考试应该怎么应对?