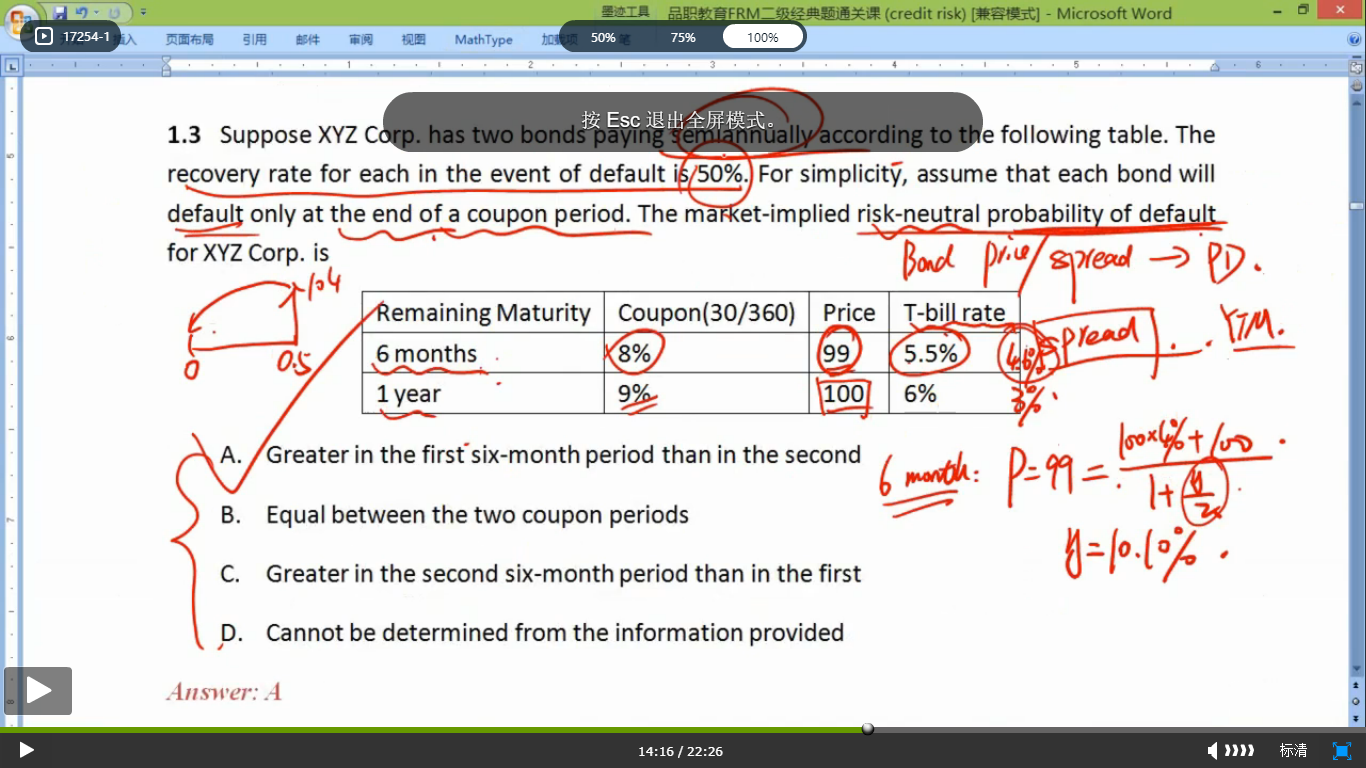

请问这题可以用100/1+ytm=pd*RR+100*(1-PD)的方法解出pd的数值么,我计算了一下好像不太一样?

orange品职答疑助手 · 2018年04月13日

同学您好,本题其实存在一些问题。

1、用100/1+ytm=[pd*RR+100*(1-PD)]/(1+Rf)来计算,是和YTM-Rf≈PD*(1-RR)等价的,因为YTM-Rf≈PD*(1-RR)就是从前式化简、变形而来。

2、但是,这个模型的前提假设是zero-coupon bond,我们 是在这个假设下,才推出了之后的这个结论。但本题中,是coupon bond,尤其是第二个债券,它在t=0.5和t=1时,都会付一次息,所以严格而言它有两次default的可能。所以,本题出的其实有问题。

3、忽略前提假设是zero coupon bond,假设本题可以用这个模型来算。第一个债券算出来的,其实是半年的PD,你用100/1+ytm=[pd*RR+100*(1-PD)]/(1+Rf)算,那么ytm和rf都要除以2,因为是半年;你用YTM-Rf≈PD*(1-RR)算,ytm与rf也得用ytm/2和rf/2来代。两种方法算出来的PD都是4.4%左右。 而第二个债券,如果不管它的coupon,当它是零息债券来算的话,算出来的将是一年的PD。因为时期不一样,那PD自然也不一样。

4、对于第一个bond,本题的解析,是直接用YTM-Rf≈PD*(1-RR)来算,其中ytm和rf都代的是一年的。这样求出来的PD,可以看作是半年的PD,再乘以2,也就是说把半年的PD“年化”了。但这个不是通法。我们也怀疑出题者有没有想这么多。

5、总而言之,本题是一道老题了,题目本身有不严谨的地方。但它想考察的知识点,绝对还是YTM-Rf≈PD*(1-RR)。所以掌握好这个知识点就好,本题不用过于纠结了。