NO.PZ2020071901000028

问题如下:

A公司适用的增值税税率为25%,2019年6月30日,A公司与B公司签订租赁协议,将其一幢自用的办公楼转为投资性房地产供B公司使用。2019年6月30日,该办公楼的账面原值为5800万元,已计提累积折旧1600万元,未计提减值准备,转换日账面价值与计税基础相等,转换日公允价值为4600元。A公司对投资性房地产采用公允价值模式进行后续计量,2019年年末该办公楼的公允价值为5200万元。税法规定,转换日后该投资性房地产剩余折旧年限为10年,采用年限平均法计提折旧,预计净残值为零。不考虑其他因素,2019年年末A公司应确认所得税费用( )万元。

选项:

A.207.5 B.222.5 C.202.5 D.302.5解释:

本题考查投资性房地产所得税的处理,答案是C。

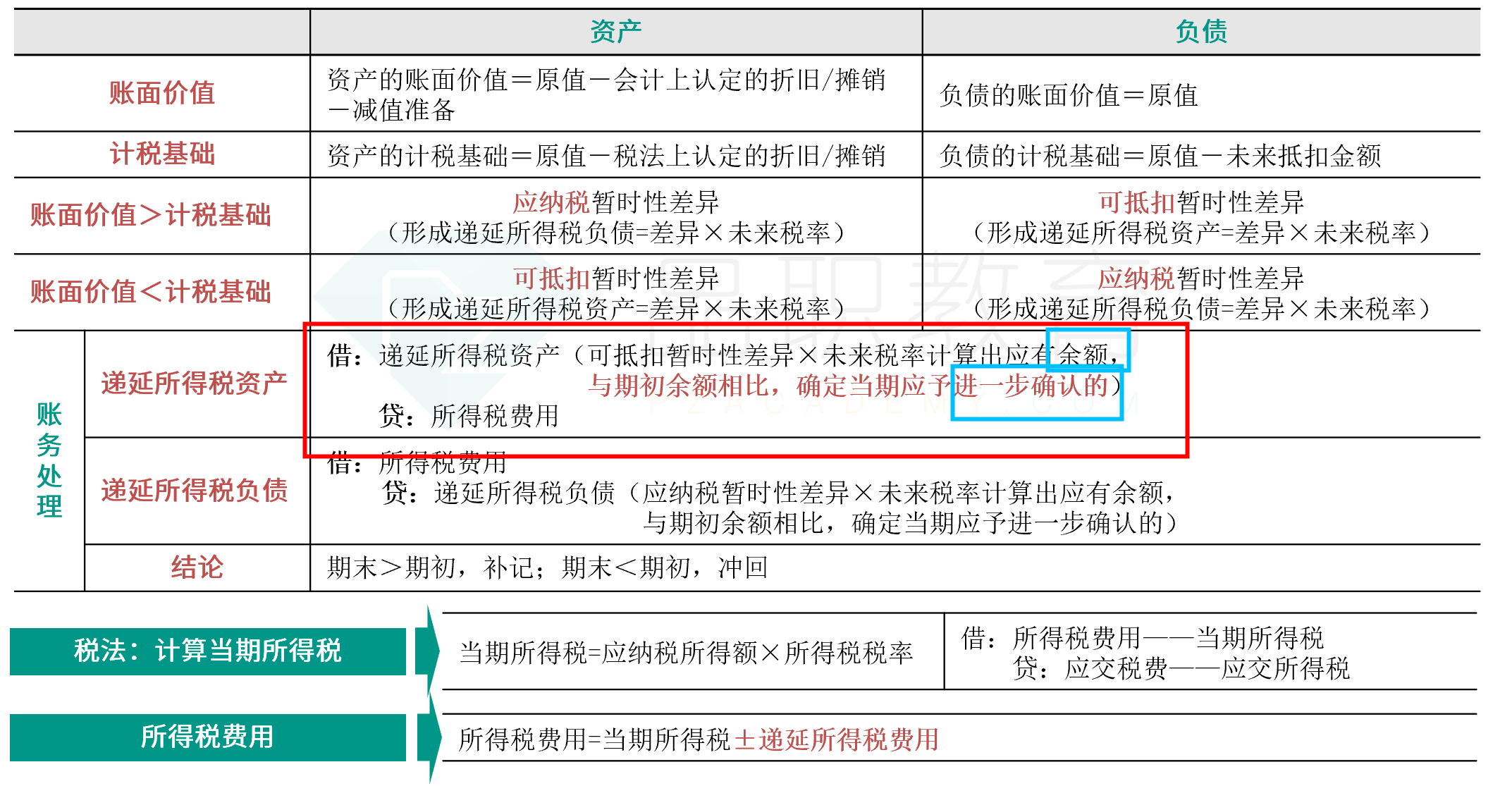

2019年年末,投资性房地产的账面价值为5200万元,计税基础=(5800-1600)-(5800-1600)/10×6/12=3990万元,产生应纳税暂时性差异=5200-3990=1210万元,应确认递延所得税负债1210×25%=302.5万元,其中因转换日公允价值大于账面价值差额所对应的部分应计入其他综合收益。在A公司自用办公楼转换为投资性房地产时,原账面价值为5800-1600=4200万元,公允价值为4600万元,公允价值大于账面价值的部分(400万元)应计入其他综合收益,产生应纳税暂时性差异400万元应确认递延所得税负债,金额=400×25%=100万元,相应地也应计入其他综合收益。所以期末302.5万元的递延所得税负债对应的所得税费用=302.5-100=202.5万元。

老师,您好!

我对这道题有些疑问。

1)在投房转换当天,办公楼BV=4200,办公楼FV=4600,所以产生其他综合收益=4600-4200=400,确认递延所得税负债的分录:

借:其他综合收益 400*25%=100

贷:递延所得税负债 400*25%=100

随后办公楼的公允价值变动为5200,与转换日当天的FV的差额为5200-4600=600,确认递延所得税负债的分录:

借:所得税费用 600*25%=150

贷:递延所得税负债 600*25%=150

根据以上分录,当年应计入所得税费用不应该是150吗?

2)假设到第二年,公允价值继续上涨至A,投房仍按税法规定计提折旧,帐面价值变为B,那么第二年的应纳税暂时性差异=A-B,递延所得税负债应该是(A-B)*25%,那么第二年的递延所得税负债还需要减去第一年因转换计入其他综合收益的那部分递延负债吗?