相当于费用化和资本化都是加计了50%进行扣除,为啥资本化的要算可抵扣差异,费用化的就根本没提计税基础和账面价值?我的理解是既然两个在税法计算税得时候都是多扣了50%,对税的影响是一样的。不知我理解对不对,请老师解惑。

JY_品职助教 · 2022年06月16日

嗨,努力学习的PZer你好:

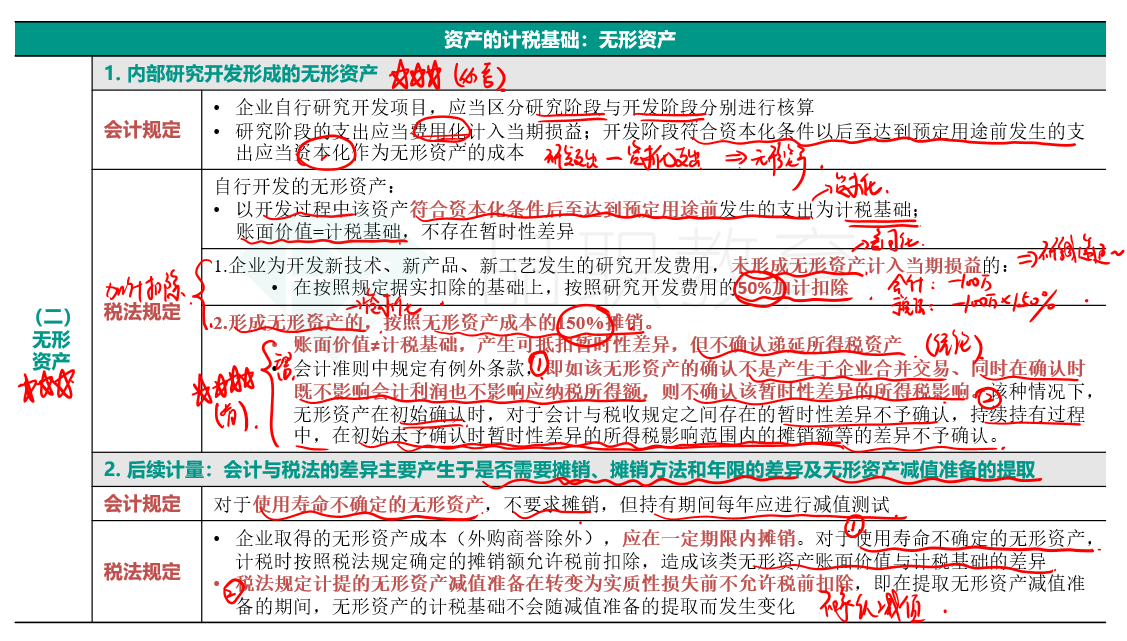

同学我们先看递延所得税的定义:

递延所得税:企业从资产负债表出发,通过比较资产负债表上列示的资产、负债按照会计准则规定确定的账面价值与按照税法规定确定的计税基础;对于两者之间的差异分别应纳税暂时性差异与可抵扣暂时性差异,确认相关的递延所得税负债和递延所得税资产。

费用化的部分计入研发费用,是属于利润表科目,利润表是反映企业在一定会计期间经营成果的财务报表。每年从0开始,不累计,那么就不存在递延的问题。我们考虑递延所得税,是从资产负债表科目入手的,这项研发费用发生当年我们在会计利润上调减加计扣除的50%,加计扣除完了之后就结束了,将来也不需要多交税了,会计和税法上的差异相当于是永久性差异。

资本化部分计入无形资产,是属于资产负债表科目,资产负债表科目是累计数,存在以后期间可抵扣的情况。

这部分内容非常重要,属于必考知识点,可以多几道题加深理解,一定要弄清楚,同学再消化一下这部分,不理解的我们再来讨论

----------------------------------------------加油吧,让我们一起遇见更好的自己!