老师,关于三级固收第二个reading里边的risk in liability driven investing里边那个例题,为啥liability方是long头寸那么asset方就要short头寸呢?

pzqa015 · 2022年05月26日

嗨,努力学习的PZer你好:

long头寸要付钱,short头寸会收钱,收到的钱刚好可以cover付出去的钱。

这道题思路如下:

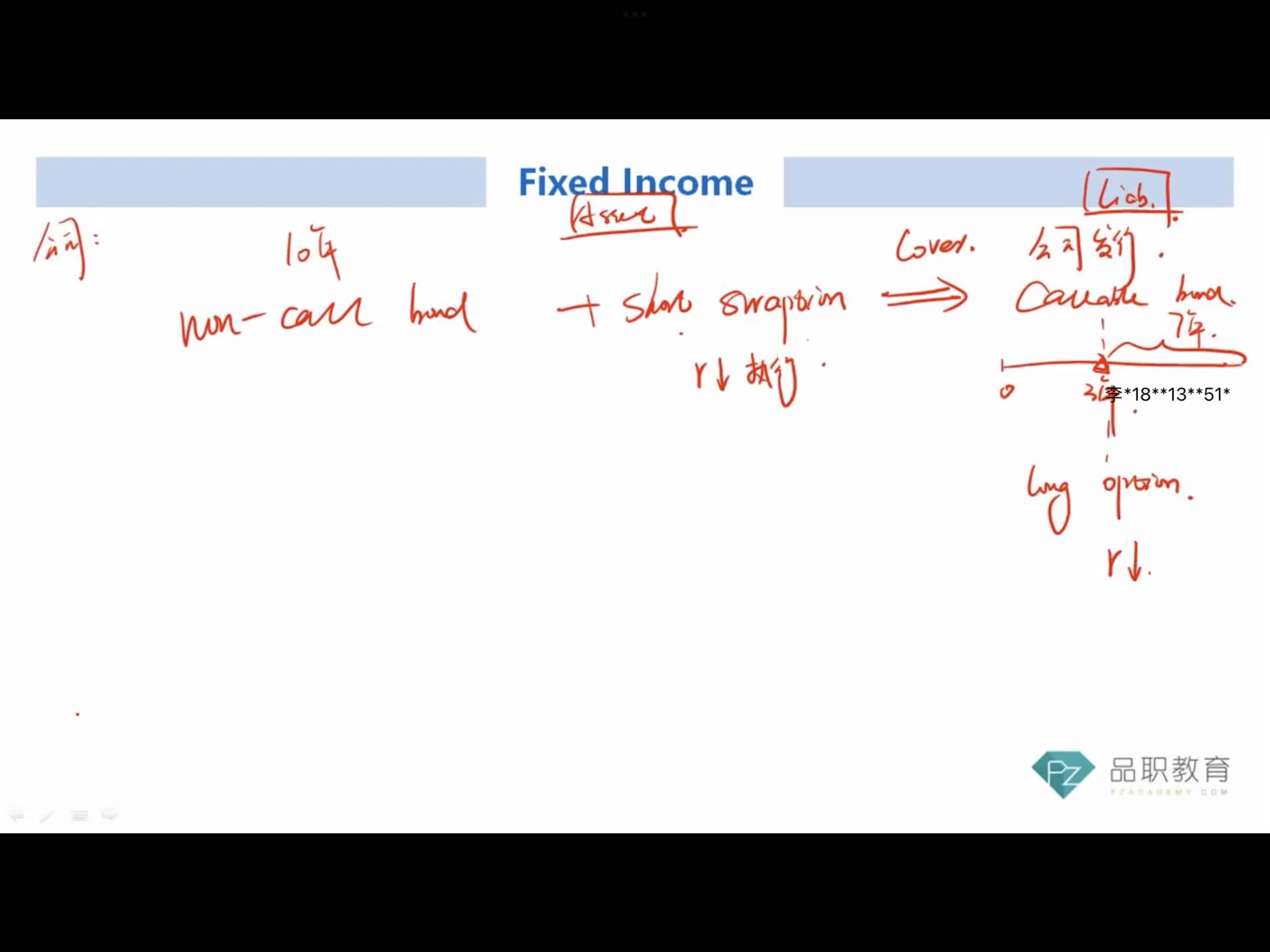

资产端:long non callable bond+short receiver swaption。

负债端:short non callable bond+long call option on bond(二者组成short callable bond)

如果利率变高:

负债端:short non callable bond不受影响,利率上涨,不执行long option,此时负债端就是short non callable bond。

资产端:long non callable bond因为不含权,不会提前结束。short receiver swaption不会被动行权(利率上涨,对于long receiver swaption一方不利,不行权),此时,资产端就是long non callable bond。

资产与负债相互抵消。

如果利率变低:

负债端:short callable bond提前行权,公司赎回债券,未来7年现金流不用支付了。

资产端:long non callable bond不受影响,short receiver swaption被动行权(利率下降,对于long receiver swaption一方有利,行权),此时,short receiver swaption在第三年末的value<0。现货头寸,为了应付赎回债券需要支付的本金,资产端会卖出债券(溢价),卖出债券的本金部分可以用来覆盖callable bond提前赎回的现金流支出,溢价部分的资金刚好可以弥补short receiver swaption的亏损。

其实,资产端头寸是可以获得realized return的,原因是资产端write receiver swaption+long fixed coupon bond组成的头寸可以实现duration=0,这样卖债时可以拿到确定的金额,这个金额就可以用来cover赎回callable需要支付的钱。

----------------------------------------------

加油吧,让我们一起遇见更好的自己!