3.6题

这个题Wharton,liability的BPV小于了asset 的BPV,是可以使用duration matching的吗

pzqa015 · 2022年05月21日

嗨,从没放弃的小努力你好:

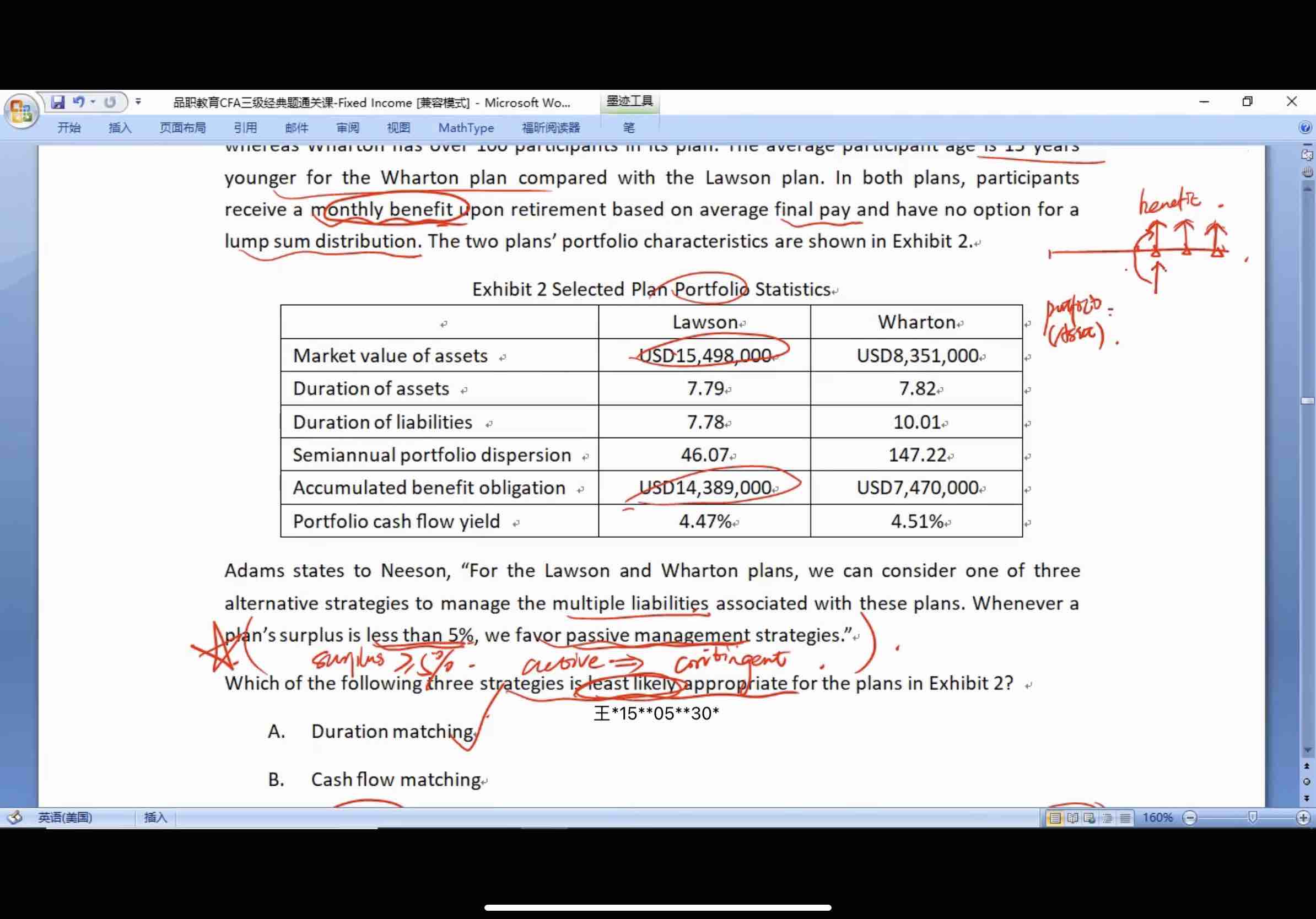

本题提到surplus与5%的比较,就要考虑从contingent immunization的角度来解题

回忆一下contingent immunization这个知识点

如果PV of asset与PV of liability的surplus>threshold(本题5%),则进行active投资,否则,进行passive投资

这里的active投资有两种方式,一种是投权益,另一种是改变Hedge ratio,也就是通过调整资产端BPV,让BPV of asset大于或者小于BPV of liability(具体是大于还是小于根据基金经理对利率的判断来做)。

比如,预期利率下降,且现在BPV A<BPVL(本题的情形),则应该overhedge,

也就是BPV A+BPVD>BPVL,BPVD代表derivative overlay做的BPV调整。

所以,从这个角度来说,虽然题目已知的BPV A<BPV L,但由于我们要做主动管理,这是可以接受的。这回答了你的问题

那么为什么这道题选B,答案说的不好

上面说了,W同学的组合应该用contingent immunization来管理,contingent immunization是通过调整BPV A来实现的,它本质也属于duration matching,所以,A和C都是合适的方法,唯独B不合适。

解析说的很牵强,由于找不到合适的现金流,所以不选B,这跟题目已知的条件没有任何关系。

----------------------------------------------就算太阳没有迎着我们而来,我们正在朝着它而去,加油!