老师好 所以这里就是GP 不收管理费,但还是要按netting 的数字来拿绩效奖,相当于是GP 承担了表现不好的基金经理的risk。

1) 如果是2/20, 算GP 的绩效奖是用20% 来算的是吗?

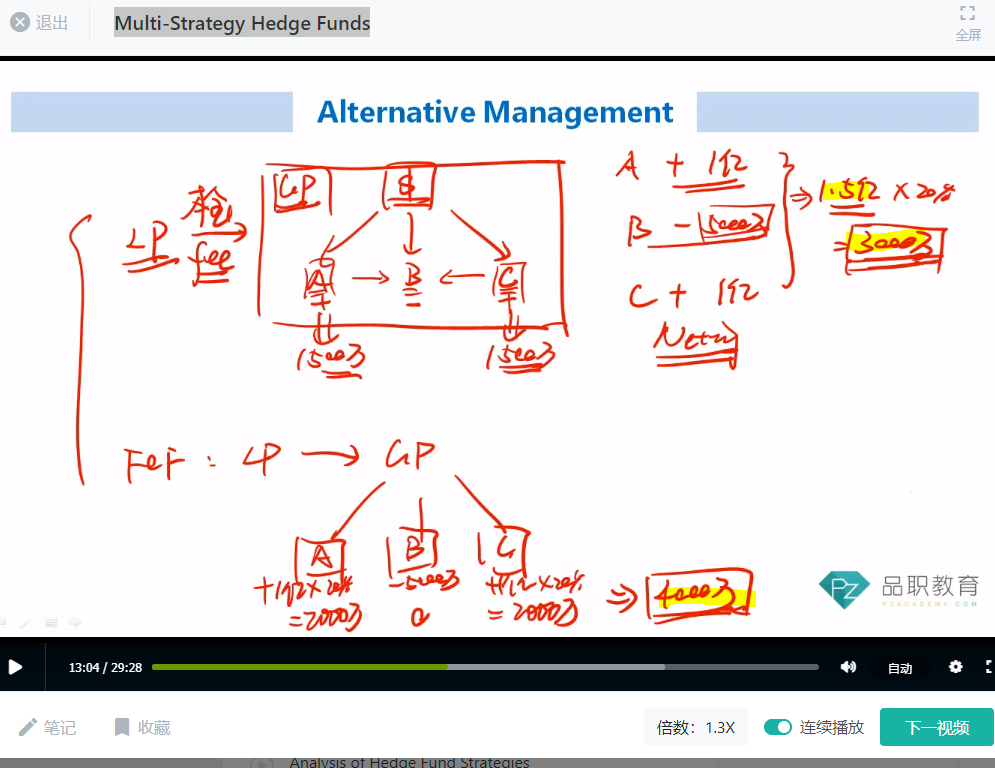

2)按老师上课例子来看就是GP 会拿3000万绩效奖,拿$0管理费同时基金经理A 拿绩效奖2000万, B拿0, C拿2000万吗? 这样会不会对LP 不利,要付太多了一共要付出7000万吗? 谢谢。

伯恩_品职助教 · 2022年05月19日

嗨,从没放弃的小努力你好:

老师好 所以这里就是GP 不收管理费,但还是要按netting 的数字来拿绩效奖,相当于是GP 承担了表现不好的基金经理的risk。——是的

1) 如果是2/20, 算GP 的绩效奖是用20% 来算的是吗?——是的

2)按老师上课例子来看就是GP 会拿3000万绩效奖,拿$0管理费同时基金经理A 拿绩效奖2000万, B拿0, C拿2000万吗? 这样会不会对LP 不利,要付太多了一共要付出7000万吗? 谢谢。——这样,你重新跟着伯恩的思路学习一下这个。

首先要理解“Pass-through” fee model,要先理解netting risk(如果懂得话,可以直接跳到第二段,但伯恩小哥哥还是“墙裂”建议你看看)。multi-strategy hedge funds的 incentive fee 是netting之后的,举个例子,假设GP底下有A、B、C、D4个基金经理,期初各持有25%的资产,期末时,A基金经理盈利20%,B基金经理亏损20%,C基金经理亏损20%,D基金经理盈利20%,那netting之后整个multi-strategy hedge funds的盈利只剩0了对吧,那LP就不用支付A和D的incentive fee了 ,对吧。那会产生什么问题呢,做的好的A和D出去单干,自己玩去了,GP和LP的multi-strategy hedge funds只剩下表现不好的基金经理了,以后的业绩也不会好了。导致GP和LP以后会很“受伤”。这就是 netting risk。

“Pass-through” fee model就是来解决netting risk的,那怎么解决这个问题呢,核心在于留住好的基金经理让他们为GP和LP继续996,如何留住好的基金经理呢,马云爸爸说过,员工离职无非不就是钱没给够,然后心凉凉了就想把老板开了。那就把钱(incentive fee)给了就解决这个问题了对吧。但问题是如果LP全额支付没有netting后的incentive fee,相对于FOF的优势就不明显了,LP 也不愿意。GP这个时候说咱们一起承担A和D的incentive fee。具体就是GP以放弃management fee为代价和LP一起承担。还是用刚才的例子,假设A和D 的incentive fee一共2万,GP的management fee是5000元,那么LP不用支付这5000元的management fee,相当于比没有“Pass-through” fee model多支付了1万5000元,比类似情况的FOF少支付5000元。

总结一下“Pass-through” fee model就是仍然要支付没有netting的incentive fee,但是可以不用承担management fee。

----------------------------------------------努力的时光都是限量版,加油!