NO.PZ2020071901000029

问题如下:

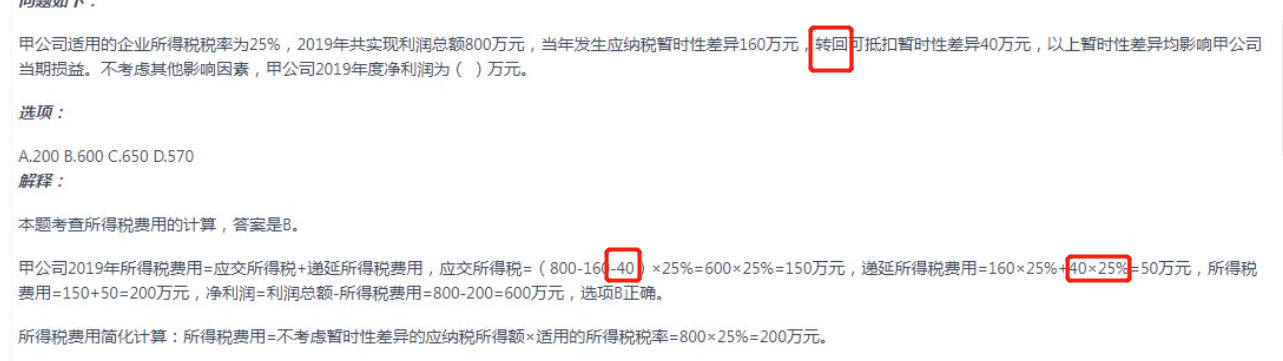

甲公司适用的企业所得税税率为25%,2019年共实现利润总额800万元,当年发生应纳税暂时性差异160万元,转回可抵扣暂时性差异40万元,以上暂时性差异均影响甲公司当期损益。不考虑其他影响因素,甲公司2019年度净利润为( )万元。

选项:

A.200 B.600 C.650 D.570解释:

本题考查所得税费用的计算,答案是B。

甲公司2019年所得税费用=应交所得税+递延所得税费用,应交所得税=(800-160-40)×25%=600×25%=150万元,递延所得税费用=160×25%+40×25%=50万元,所得税费用=150+50=200万元,净利润=利润总额-所得税费用=800-200=600万元,选项B正确。

所得税费用简化计算:所得税费用=不考虑暂时性差异的应纳税所得额×适用的所得税税率=800×25%=200万元。

甲公司适用的企业所得税税率为25%,2019年共实现利润总额800万元,当年发生应纳税暂时性差异160万元,转回可抵扣暂时性差异40万元,以上暂时性差异均影响甲公司当期损益。不考虑其他影响因素,甲公司2019年度净利润为( )万元。

本题考查所得税费用的计算,答案是B。

甲公司2019年所得税费用=应交所得税+递延所得税费用,应交所得税=(800-160-40)×25%=600×25%=150万元,递延所得税费用=160×25%+40×25%=50万元,所得税费用=150+50=200万元,净利润=利润总额-所得税费用=800-200=600万元,选项B正确。

所得税费用简化计算:所得税费用=不考虑暂时性差异的应纳税所得额×适用的所得税税率=800×25%=200万元。

问题1:为什么计算递延所得税费用要叫上40*25%,这部分是可抵扣的,不是产生的递延所得税费用?

问题2:因为所得税费用=应交所得税+递延所得税费用,应交所得税=(会计利润-应纳税暂时性差异+可抵扣暂时性差异)*适用税率,递延所得税费用=(应纳税暂时性差异-可抵扣暂时性差异)*适用税率,相加的话,所得税费用就等于会计利润*适用税率。

上述公式是否正确?

如果这样,递延所得税=(160-40)*0.25,而不是答案中写的(160+40)*0.25

问题3:是不是可以直接用800*(1-25%)=600,求的就是净利润