品职CFA错题本

临到考前,相信很多⼩伙伴在“预习”完那么多科⽬,会对⾃⼰产⽣怀疑,⽽且都会有经典的“两道题”是不会的。

分别是这道也不懂,那道也不懂。

ORZ。。。。

是不是这样就没救了呢?

当然不会啊。

虽然距离考试只有不到2周的时间啦,各位小伙伴们千万不要放弃治疗哦,为了在最后的时候帮助各位小伙伴,我们品职团队已经先祭出了【CFA千人计划的第一弹(19.9元喜茶价)】,目前千人计划已经招募结束啦,听完课的你们是不是觉得还是没有感觉?

贴心的我们推出了千人计划第二弹-千人模考,赶紧戳👇的链接去看看怎么参加哈!(重要的事情说三遍,是免费免费免费的哦!)

【品职CFA终极助考第二弹】0元CFA千人模考-新增移动APP版

除了品职千人计划以外,还有福利凶!我们在考前还为⼤家订制⼀款新栏⽬-【品职CFA错题本】,发送⼀波精选的各科问题,⾥⾯会有助教们的总结分析,希望能给⼤家最后再捞点分。

毕竟错过的题,我们争取不要⼀错再错了哦。

今天让我们先来看看固定收益。

考点:source of return

精选问答1:

An investor buys a plain vanilla bond at a discount and decides to hold it to maturity. Assuming all payments made as scheduled, which of the following source of return is least likely contribute to the bondholder's total return over the investment horizon?

A. Capital gain

B. Principal payment

C. Reinvestment of coupon payments

解答:

A is correct.

No capital gain when bond is held to maturity.

解题思路:

债券的收益来源通常有三种,capital gain, coupon and principal payment, Reinvestment income from coupon,正好对应了ABC三个选项。

因此这道题的题干一定是隐藏了一些特殊的要求,使得某一种收益来源是投资者享受不到的。那么这道题的关键词就是hold it to maturity。对于一个持有至到期的债券,在到期前投资者不会考虑卖给其他人,因此没有capital gain/loss,所以选A。

在到期前,债券投资者会收到plain vanilla bond的coupon payment,这部分收到的钱可以拿来再投资,所以C正确。在到期时,债券投资者会收到承诺的本金,作为trade at discount的债券,本金也会来带收益,所以B正确。

易错点分析:

债券的收益的三大来源虽然不是难点,但是学习的时候容易忽略,所以就会不知道题目的考点是什么。这道题的关键词是hold to maturity。

考点:forward rate和spot rate计算

精选问答2:

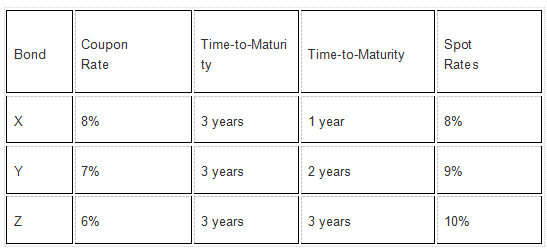

Based upon the given sequence of spot rates, the yield-to-maturity of Bond Z is closest to:

A. 9.00%.

B. 9.92%.

C. 11.93%

解答:

解题思路:

已知Bond Z是一个3年期,coupon为6%的债券。表格中给了第一到第三年的spot rate,分别为8%,9%,10%,因此这道题其实默认了这个债券的coupon是按年支付的。题目要求根据spot rate求yield-to-maturity。

这是一道相当常规的债券中的计算题。方法就是将每一期的现金流按当期的spot rate折现求和,得出合理的债券定价(PV),然后已知N=3, PMT=6,FV=100,PV=刚求出的债券定价,就可以使用金融计算器,求I/Y,I/Y就是yield-to-maturity。

易错点分析:

在答疑过程中,很多同学问可不可以用(1.08*1.09*1.1)^(1/3)来计算债券的YTM,此方法错误,债券的YTM不是spot rate的几何平均值。因为市场上一个时刻只有一条spot rate curve,按照这种算法,所有相同期限的债券的YTM就都一样了。事实上,债券的YTM受coupon、maturity,price影响。

考点:investment grade bond & high yield bond

精选问答3:

For a high-quality debt issuer with a large amount of publicly traded debt, bond investors tend to devote most effort to assessing the issuer’s:

A.default risk.

B.loss severity.

C.market liquidity risk.

解答:

A is correct.

Credit risk has two components: default risk and loss severity. Because default risk is quite low for most high-quality debt issuers, bond investors tend to focus more on this likelihood and less on the potential loss severity.

解题思路:

高质量债券、又是publicly traded,这样的债券流动性风险比较小,所以债券投资者关注的重点不应该是流动性风险, C选项首先可以排除。我们发现AB选项就是信用风险的两大重要组成部分,default risk与loss severity(或者称为loss given default)。

由于高质量债券的投资者基本默认这样的债券不会违约,所以要求的收益也低,但是当“最不可能违约的债券发生违约时”,损失是很大的,因此投资者比起违约损失,更关注的是发生违约的概率,也就是default risk。反之,高收益债券的投资者更关注违约损失(loss given default),因为投资者已知违约概率大,因此违约后能收回多少剩余价值是关键。

易错点分析:

C选项大多数同学都可以轻易排除,主要的问题是在AB选项之间徘徊。这里注意区分投资级(investment grade bond)与高收益债券(high yield bond)信用分析的特点。

考点:主权债信用分析

精选问答4

Which of the following factors in credit analysis is more important for general obligation non-sovereign government debt than for sovereign debt?

A. Per capita income

B. Power to levy and collect taxes

C. Requirement to balance an operating budget

解答:

C is correct.

Non-sovereign governments typically must balance their operating budgets and lack the discretion to use monetary policy as many sovereigns can.

解题思路:

General obligation (GO) debt是美国地方政府发行的债券种类之一,通常是unsecured bonds,由当地税务机关作为保证。它的信用分析与sovereign debt有相似点也有区别。

相似点比如说两者皆为政府发行的债券,sovereign debt是由国家政府发行的,GO debt是由当地政府,或者说是美国州政府发行的。那么政府都有征收税费的能力(the ability to levy and collect taxes and fees),所以B选项为两者相似点。

区别在于Sovereign debt,作为国家政府层面发行的债券,国家政府还有运用货币政策的能力,换句话说如果这样的债券到期,国家政府还不出钱,可以选择印钞票来还钱。而GO debt,是没有这样的特权的,所以州政府需要平衡operating budget,做好预算规划。C是两者主要的不同点。

A选项per capita income,是人均收入的意思,这是在分析经济环境的时候用到的指标。

易错点分析:

此处是固收最后一章中比较小的一个知识点。错误率比较高,主要原因一是对这两种债券理解不到位,二是不知道选项说的是什么。Sovereign debt和non-sovereign debt这两个名词在固收中出现的频率比较高,不仅在本章中讲到,在第一第二章也出现了,理解起来并不难,但也是容易忽视的知识点。这道题可以当作结论来记。

考点:Original issue discount bonds & tax consideration

精选问答5:

An investor in a country with an original issue discount tax provision purchases a 20-year zero-coupon bond at a deep discount to par value. The investor plans to hold the bond until the maturity date. The investor will most likely report:

A. a capital gain at maturity.

B. a tax deduction in the year the bond is purchased.

C. taxable income from the bond every year until maturity.

解答:

C is correct.

The original issue discount tax provision requires the investor to include a prorated portion of the original issue discount in his taxable income every tax year until maturity. The original issue discount is equal to the difference between the bond’s par value and its original issue price.

解题思路:

这里考的是零息债券的税收处理方式。零息债券是折价发行的,因此债券面值大于债券价格。在original issue discount(OID)的税收条款下,要求债券面值与价格之差分摊在各期,视作interest income,所以零息债券的持有人需缴纳income tax。在债券到期时,因为面值与价格之差在之前各期摊销完了,所以这样的债券到期时没有capital gain。

易错点:

错误集中在A选项,说明学习时忽略了original issue discount tax provision这个知识点。这道题也可以当作结论来记。

考点:matrix pricing

精选问答6:

When underwriting new corporate bonds, matrix pricing is used to get an estimate of the:

A. required yield spread over the benchmark rate.

B. market discount rate of other comparable corporate bonds.

C. yield-to-maturity on a government bond having a similar time-to-maturity.

解答:

A is correct.

解题思路:

Matrix pricing的目的共有两个,一是给交易不活跃债券和暂未发行债券定价;二是承销债券时预估spread 。这道题问的是Matrix pricing在承销新债券的时候可以用来计算什么,所以A选项正确,描述的是它的第二个目的,预估spread。

易错点分析:

很多同学选择了B选项。B选项说可以计算交易活跃的可比债券的市场折现率,可比债券的折现率是由这个债券的供需关系决定的,是已知的。正是因为暂未发行的债券供需关系不明,所以分析师才需要通过已知的可比债券的折现率来计算暂未发行的债券的折现率,所以B选项错误。同理,C选项,相同期限的政府债券的折现率也是已知的。

好啦,一级固定收益的精选问答就到这里结束啦,最后再提醒一下哦,品职CFA千人模考在火热进行中,小伙伴赶紧去了解一下如何参与哈!